Huuuge, który przed dwoma laty z emisji akcji pozyskał około 150 mln USD (565 mln zł przy wartości całej oferty 1,67 mld zł), teraz podobną kwotę chce zwrócić akcjonariuszom. Spółka zakończyła właśnie trwający od sierpnia ubiegłego roku przegląd opcji strategicznych, w ramach którego brano pod uwagę m.in. pozyskanie inwestora. Rada dyrektorów po zakończonym przeglądzie zdecydowała jednak, że optymalną strategią jest pozostanie spółką notowaną na GPW.

Huuuge buy-back

Postanowiono również, że biorąc pod uwagę obecne warunki rynkowe, kurs akcji spółki, wiarę w jej długoterminowy sukces oraz znaczne zasoby gotówki, nadszedł czas na dystrybucję części tych zasobów do akcjonariuszy.

Na skup zostanie przeznaczone do 150 mln USD, czyli przy obecnym kursie USD/PLN (4,46 zł) do 670 mln zł. To prawie jedna trzecia kapitalizacji spółki wynoszącej na zamknięciu w środę, 15 lutego, 2 mld zł. Według szacunkowych danych saldo gotówkowe Huuuge’a na koniec 2022 r. wyniosło 222 mln USD.

Skup akcji ma się odbyć w drodze ograniczonego czasowo zaproszenia do sprzedaży akcji, dostępnego dla wszystkich akcjonariuszy spółki, po z góry określonej cenie za akcję. Szczegóły programu będą ogłoszone w pierwszym kwartale 2023 r. Zamiarem rady dyrektorów jest zakończenie programu skupu akcji przed rozpoczęciem okresu zamkniętego poprzedzającego publikację sprawozdania finansowego oraz raportu rocznego za 2022 r.

Po zakończeniu skupu akcji, spółka określi liczbę akcji, która pozostanie na bilansie, podczas gdy pozostałe maja zostać umorzone.

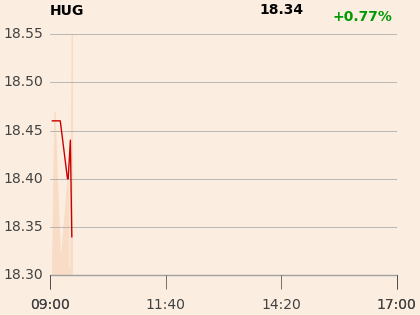

Kurs spółki na sesji w czwartek, 16 lutego, zareagował wyraźną zwyżką. Po otwarciu rósł nawet o ponad 10 proc. do 26,26 zł. Zakończył dzień na poziomie 26,24 zł - najwyższym od ponad roku.

Studio do zamknięcia

Pieniądze z przeprowadzonego ponad dwa lata temu IPO Huuuge planował przeznaczyć w większości na akwizycje. Wiosną 2021 r. ogłosił zakup praw do gry „Traffic Puzzle” za prawie 39 mln USD. Okazała się to niezbyt trafiona inwestycja. Niedawno spółka ogłosiła, że dokona odpisu z tytułu utraty wartości „Traffic Puzzle” w wysokości 26,1 mln USD. Gra ma zostać aktywna i dostępna dla graczy, a Huuuge oczekuje, że będzie nadal przynosiła przychody. Spółka podała, że nie planuje ponosić więcej wydatków marketingowych związanych z tytułem. Studio będzie rozwiązane, a część jego pracowników ma utworzyć nowy zespół, którego zadaniem będzie praca nad nowymi tytułami. W związku z tym Huuuge oczekuje, że „Traffic Puzzle” będzie mieć znaczący pozytywny wpływ na wyniki EBITDA oraz netto grupy w 2023 r.

Po zakończeniu przeglądu opcji strategicznych, kierownictwo Huuuge zapowiada prace nad planem poprawy efektywności. Ma dojść do spłaszczenia struktury organizacyjnej i połączenie niektórych zespołów.

„Nadrzędnym celem jest stworzenie optymalnego środowiska do produkcji atrakcyjnych, wciągających gier. Planujemy też stworzenie kilku niewielkich sprawnie działających zespołów skupionych na tworzeniu nowych gier. Pierwsze takie zespoły zostaną oparte na obecnych pracownikach grupy, w tym niektórych pracownikach zamykanego studia Traffic Puzzle” – czytamy w komunikacie.

Zakończenie przeglądu opcji w taki sposób i brak inwestora dla Huuuge’a jest dla mnie rozczarowaniem. Patrząc na coraz silniejsze w ostatnich latach trendy konsolidacyjne w sektorze i przejęcia przy dwucyfrowych mnożnikach EV/EBITDA, traktowałem to jako scenariusz bazowy. Przy tak skrajnie niskiej wycenie, przy jakiej notowany jest Huuuge, można było oczekiwać, że ktoś się na to skusi. Być może podmiot, który był zainteresowany, nie dostał na to finansowania i zrezygnował, bo doszedł do wniosku, że firma nie jest aż tak cenna lub oczekiwania sprzedających były za wysokie.

Rozczarowaniem jest też to, że spółka wydała około 8 mln USD na koszty transakcyjne, a na koniec dnia zdecydowano się na dość proste rozwiązanie polegające n dystrybucji niepracującej od kilku kwartałów gotówki.

Spółka jest wyceniona bardzo nisko (EV/EBITDA to 3x), więc potencjalny skup będzie wsparciem dla wyceny i to widać po zachowaniu kursu. Gdyby jednak doszło do transakcji z inwestorem, możnaby uzyskać mnożniki o wiele wyższe.

Moim zdaniem najbardziej fair przy skupie byłaby cena, po której oferowane były akcje w IPO, jednak nie spodziewam się takiej. Zapewne spółka zaproponuje jakąś premię wobec obecnego kursu.

Ciekawe jak będzie wyglądała struktura akcjonariatu po transakcji. Jeśli dyrektor generalny nie zapisze się na sprzedaż, to jego udział może przekroczyć 50 proc. Nie można więc wykluczyć, że skup jest preludium do kolejnych roszad w strukturze akcjonariatu. Moim zdaniem realne opcje to wezwanie lub sprzedaż spółki przy mniej rozproszonym akcjonariacie.

Huuuge poza wydaniem 39 mln USD na “Traffic” Puzzle wydał około drugie tyle na skalowanie gry. Projekt był od początku nierentowny i zabierał nawet kilkanaście proc. kwartalnego EBITDA, więc ta inwestycja była zdecydowanie nieudana.