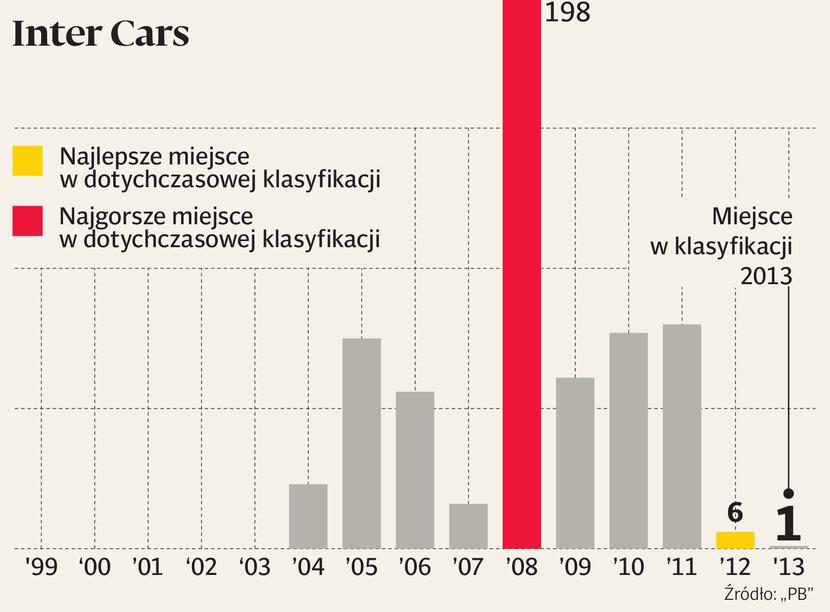

W rankingu za 2008 r. Inter Cars, dystrybutor części samochodowych, zajął dopiero 198. miejsce, bo jego zysk stopniał wtedy o połowę. Kara za to była bardzo dotkliwa — kurs w dwanaście miesięcy osunął się z ponad 120 do zaledwie 18 zł (o 85 proc.). To była jednak wpadka, o której inwestorzy szybko zapomnieli — także ci instytucjonalni, którzy rozsiedli się w akcjonariacie firmy. 5-10-procentowe pakiety mają obecnie OFE: Aviva, ING, Amplico i Axa. Spółkę kontroluje prezes Krzysztof Oleksowicz (31,6 proc.), który w ocenie analityków, doradców i maklerów, ankietowanych przez TNS Polska na zlecenie „Pulsu Biznesu”, jest największym atutem firmy. Spółkę doceniono także za bardzo dobrą jakość produktów i usług oraz perspektywyrozwoju. Eksperci nie mają też wątpliwości, że ubiegły rok był pasmem sukcesów. Zwycięzca rankingu powinien jednak popracować nad relacjami z inwestorami — w tej kategorii spółka zasłużyła co najwyżej na czwórkę.

Krajobraz po Focie

Głównym rynkiem dla spółki pozostaje Polska. W 2013 r. przychody wzrosły tu o 16,5 proc. To w dużej mierze efekt przejęcia udziałów w rynku od konkurencji.

— W zeszłym roku spółka na pewno korzystała w Polsce na słabości Foty. To główny czynnik, który spowodował taki wzrost obrotów, choć poszerzenie oferty produktowej też miało znaczenie — uważa Grzegorz Kujawski.

— Po bankructwie Foty, Inter Cars jako jedyny operuje w całym kraju — zaznacza Krzysztof Kuper, analityk Ipopema Securities. Jego zdaniem, dynamika sprzedaży spółki w Polsce w 2013 r. była też konsekwencjąniskiej bazy związanej z tzw. odłożonym popytem z 2012 r. W związku z niepewną sytuacją gospodarczą właściciele aut odwlekali naprawy bez których dawało się jeździć. W 2014 r. tego efektu już nie będzie. Spółka nie ma też możliwości rozwijania sieci sprzedaży. Może skorzystać na ożywieniu gospodarczym, skłaniającym do intensywniejszej eksploatacji pojazdów oraz poszerzać asortyment. Pozwala to myśleć o wzroście sprzedaży rzędu 8-10 proc.

Wschodnie ryzyko

W lutym 2014 r. sprzedaż Inter Cars we Włoszech spadła o 9,1 proc., a na Ukrainie o 4,4 proc. I właśnie konflikt rosyjsko- -ukraiński jest największym zagrożeniem dla wyników spółki w 2014 r. Ukraiński oddział Inter Cars Ukraina odpowiadaław 2013 r. za 19 proc. przychodów grupy, czyli 136 mln zł. A to nie wszystko.

— Inter Cars nie ma w Rosji sieci sprzedaży, ale klienci stamtąd przyjeżdżają po towar do Polski. Ukraina i Rosja razem generuje około 300 mln zł przychodów. Gdyby ta sprzedaż odpadła to z wyniku netto należałoby ująć około 10 mln zł. Firma nie osiągnęłaby też 4 mld zł przychodów w 2014 r. Nie znaczy to jednak, że by nie urosła. Wzrost sprzedaży zagranicznej zostałby wygenerowany na innych rynkach, głównie w Rumunii, Czechach i na Słowacji — mówi Grzegorz Kujawski, analityk Trigon DM.

W 2013 r. rynki wszystkie spółki zagraniczne wygenerowały niespełna 30 proc. sprzedaży Inter Cars. W stosunku do roku 2012 wzrost wyniósł 28,1 proc.

Nietypowy magazyn

Mimo wysokiej dynamiki sprzedaży inwestorzy nie mogą jeszcze liczyć na sowite wypłaty z zysku. Na początku marca zarząd zaproponował dywidendę wysokości 70 groszy na akcję, co przy ówczesnym kursie dawało 0,3-procentową stopę dywidendy. Zarząd tłumaczył niską dywidendę inwestycjami w centrum logistyczno-magazynowe w Zakroczymiu. Ma ono pochłonąć 155 mln zł, z czego 120 mln z latach 2014 i 2015. Inter Cars chce w oparciu o te bazę świadczyć usługi magazynowe dla swoich dostawców. To zaś poprawiłoby cash flow spółki.

— Trudno powiedzieć, czy pomysł wypali, bo nie znam innego dystrybutora, który próbowałby czegoś takiego. Biorąc pod uwagę jakość zarządu i historyczne osiągnięcia spółki, prawdopodobieństwo powodzenia tego przedsięwzięcia oceniam jako dość wysokie — komentuje Krzysztof Kuper.

— To bardzo ciekawy projekt. Powoduje, że de facto spółka korzysta z zapasów producenta we własnym magazynie, co ogranicza zaangażowanie jego kapitału obrotowego — zaznacza Grzegorz Kujawski.