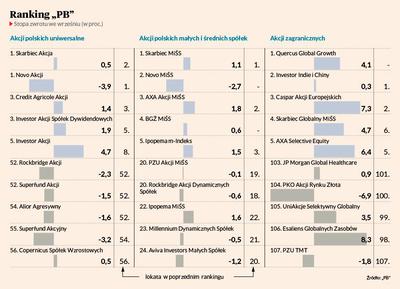

We wrześniu WIG20 spadł o 0,9 proc., przerwał dobrą passę z poprzednich miesięcy i przy okazji pogrążył wyniki funduszu Novo Akcji, który stracił 3,9 proc. — najwięcej wśród ponad 50 produktów w grupie akcji polskich uniwersalnych, oferowanych przez rodzime TFI. W poprzednich kilkunastu miesiącach fundusz notował pojedyncze słabsze miesiące, ale znakomita forma w pozostałych (stopa zwrotu za rok to ponad 52 proc.) pozwalała na prowadzenie z dużą przewagą w rankingu „PB”. Przewaga w końcu jednak stopniała.

— O słabszym wyniku we wrześniu zadecydowało wysokie zaangażowanie w papiery z WIG20, szczególnie relatywne niedoważenie mocnych w ubiegłym miesiącu spółek paliwowych, a także słabe zachowanie sektora energetycznego — mówi Piotr Święcik, członek zarządu Opera TFI, zarządzający funduszem Novo.

Pierwsze miejsce w zestawieniu musi on teraz dzielić ze Skarbcem Akcja, który w ostatnich miesiącach prezentował równą, wysoką formę, a we wrześniu jako jeden z nielicznych w kategorii zanotował dodatnią stopę zwrotu w wysokości 0,5 proc. Od października za portfel lidera odpowiadać będą Jakub Menc i Michał Stalmach. Obaj będą też trzymać pieczę nad Skarbcem Małych i Średnich Spółek, który zajmuje pierwsze miejsce w rankingu funduszy skoncentrowanych na tym segmencie rynku. Drugi jest fundusz… Novo Małych i Średnich Spółek, który minionego miesiąca — podobnie jak większy „brat” — nie może zaliczyć do udanych. Strata wyniosła 2,7 proc. i był to zdecydowanie najgorszy wynik w grupie.

Po awans

Tak jak ogólnie słabszy miesiąc zaliczyły fundusze z oferty Opera TFI (nie tylko akcji polskich, ale także akcji zagranicznych oraz mieszane, które zanotowały najgorsze wyniki w swoich grupach), tak powody do zadowolenia mogą mieć klienci Investors TFI. Investor Akcji osiągnął zdecydowanie najlepszy wynik w grupie akcji polskich uniwersalnych (4,7 proc.), a Investor Akcji Spółek Dywidendowych zyskał 1,9 proc. i awansował na trzecie miejsce w kategorii.

— O wyniku funduszu decyduje selekcja akcji. Polityka dystrybucji zysków do akcjonariuszy jest bardzo ważnym kryterium wyboru. Fakt, że spółka wypracowuje nadwyżkę gotówkową, którą może wypłacić inwestorom, bardzo często jest potwierdzeniem skuteczności realizowanej przez nią strategii. W ostatnim czasie na wynik funduszu w największym stopniu wpłynęły spółki z szeroko rozumianego sektora nowych technologii — mówi Grzegorz Czekaj, zarządzający Investor Akcji Spółek Dywidendowych.

I znów ten Trump

We wrześniu wśród funduszy akcji najwyższą przeciętną stopę zwrotu osiągnęły fundusze akcji europejskich rynków rozwiniętych, wynika z danych Analiz Online. Zarobiły one średnio 3,9 proc., co było konsekwencją odbicia cen na giełdach starego kontynentu, po tym jak na spadkową zmieniła się tendencja w kursie EUR/USD. Co ciekawe, niewiele gorzej poradziły sobie fundusze inwestujące w akcje amerykańskie — średni zysk w tej grupie to 3,3 proc. Liderem rankingu funduszy akcji zagranicznych został Quercus Global Growth. To nowicjusz w zestawieniu — produkt wprowadzono do sprzedaży w maju. Od tego czasu zarobił 8,5 proc.

— Fundusz inwestuje głównie za granicą (przede wszystkim w Stanach Zjednoczonych, ale częściowo także w Europie Zachodniej) w spółki technologiczne i biotechnologiczne. Dobre wyniki to pochodna nie tylko hossy na Nasdaq i Nasdaq Biotechnology, ale również umocnienia dolara. Nie mamy zabezpieczonego ryzyka kursowego, co w sierpniu miało negatywne skutki, natomiast we wrześniu — pozytywne.

Aktywa funduszu są bardzo płynne, a w portfelu oprócz spółek dużych, o ustabilizowanej pozycji są także te, które szybko się rozwijają. Na spółkach biotechnologicznych w 2015 r. była bańka, która pękła, ale fundamentalnie na gorsze nic się nie zmieniło, a wyceny się urealniły — mówi Arkadiusz Bebel, zarządzający

Jak powstaje ranking

funduszem, którego aktywa to na razie kilkanaście milionów złotych. W październiku jedną z najwyższych stóp zwrotu wśród funduszy akcji zagranicznych (6,6 proc.) zanotował Esaliens Małych Spółek Amerykańskich. Zarobili jednak nieliczni, bo wartość aktywów netto tego produktu na koniec sierpnia wynosiła zaledwie 0,5 mln zł. Fundusz kupuje tytuły uczestnictwa funduszu małych spółek amerykańskiego Legg Mason. Łukasz Majkowski, starszy analityk w Esaliens TFI, dobry wynik tłumaczy zaprezentowaniem przez Donalda Trumpa założeń reformy podatkowej w Stanach Zjednoczonych.

— Planowane jest uproszczenie struktury podatków dla osób fizycznych, a w przypadku przedsiębiorstw zaplanowano obniżenie stawki z 35 do 20 proc. Potwierdzono również zamiar repatriacji pieniędzy otrzymanych przez amerykańskie firmy w spółkach zagranicznych, stosując bardzo niską lub może nawet zerową stawkę podatkową. Niższe podatki oraz zastrzyk gotówki transferowanej do Stanów Zjednoczonych z zagranicy niewątpliwie korzystnie wpłynie na spółki amerykańskie, szczególnie działające lokalnie — tłumaczy Łukasz Majkowski. Drugim czynnikiem sprzyjającym funduszowi było lepsze zachowanie spółek o charakterze „value”.

— Zapowiedź dalszych podwyżek stóp procentowych oraz normalizacja bilansu amerykańskiego Fedu sprawia, że przez inwestorów lepiej są postrzegane spółki o wysokiej jakości, z solidnym bilansem, niskim zadłużeniem oraz ponadprzeciętną ilością gotówki. Właśnie na takich spółkach koncentruje się zespół zarządzający subfunduszem bazowym — dodaje analityk.

Ocenie poddajemy fundusze inwestycyjne otwarte. Na podstawie miesięcznych stóp zwrotu za okres wrzesień 2016 r. — wrzesień 2017 r. dla każdego miesiąca osobno przydzielamy punkty w zależności od tego, w którym kwartylu znajduje się fundusz, zgodnie z zasadą — im lepszy wynik, tym więcej punktów (4 pkt. wędrują więc do 25 proc. rozwiązań o najwyższych wynikach, 3 do tych, które wypracowały wynik na poziomie 50-75 proc. itd.). Od puli odejmujemy 2 pkt., gdy fundusz skończył miesiąc na minusie. Nagradzamy także najlepsze rozwiązanie w grupie, dodając do wyniku 3 pkt. (w przypadku wyniku ex aequo dodatkowe punkty dostaje cała czołówka). Następnie sumujemy punkty, które w poszczególnych miesiącach uzyskał dany fundusz, i dzielimy wynik przez liczbę miesięcy, dla których dostępne są dane. W zestawieniu końcowym prezentujemy fundusze o minimalnie 3-miesięcznym stażu.