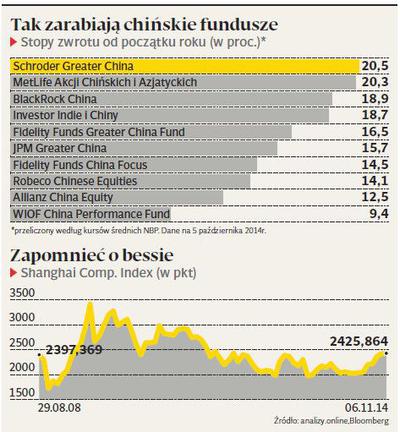

Ponad 20 proc. zarobili od początku roku posiadacze jednostek uczestnictwa funduszu MetLife Akcji Chińskich i Azjatyckich. O takich zyskach mogą jedynie pomarzyć inwestycyjni patrioci, którzy wciąż czekają na powrót hossy na GPW. W tym czasie najlepszy fundusz akcji polskich — UniKorona Akcje — zarobił 7,6 proc.

Nie jest jednak za późno na zmianę torów. Specjaliści z BlackRock IM przekonują, że chińska giełda ma jeszcze wiele do zaoferowania, a motorem zwyżek będzie m.in. oczekiwane luzowanie polityki monetarnej ze strony banku centralnego, poprawa sytuacji na rynku nieruchomości, plany inwestycyjne w sektorze energii odnawialnej, a także zwiększenie swobody rynku kapitałowego, w ramach projektu Stock Connect, polegającego na połączeniu giełd w Szanghaju i Hongkongu.

— Chiny to rynek, do którego inwestorzy zagraniczni podchodzili w ostatnich latach bardzo ostrożnie, ale zmiany, jakie się na nim dokonują, czyli faktyczne połączenie giełd w Szanghaju i Hongkongu, mogą zmienić reguły gry i spowodować, że chińska giełda wyjdzie z cienia. Powstanie druga największa giełda świata, do której dostęp będzie znacznie łatwiejszy niż do tej pory. Wydaje się więc, że po raz pierwszy od wielu lat dla chińskich inwestycji rysują się nieco lepsze perspektywy — przekonuje Jarosław Niedzielewski, dyrektor departamentu inwestycji w Investors TFI.

Wiele przed nami

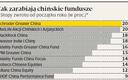

Od stycznia indeks giełdy w Szanghaju zyskał 15 proc., a indeks w Hang Seng około 1,5 proc. Tomasz Bursa, wiceprezes Opti TFI, uważa, że w krótkim terminie zachowanie tych indeksów będzie zależeć od nastawienia inwestorów do rynków wschodzących, w szczególności w kontekście słabych danych makro (zwalniający PMI dla chińskiego przemysłu) oraz taniejących surowców.

— W dłuższym terminie rynek chiński dalej pozostaje interesującą inwestycją głównie ze względu na czynnik potencjalnego szybkiego wzrostu gospodarczego, wspieranego przez rozwijającą się klasę średnią oraz postępującą urbanizację. Wyceny spółek zarówno w Szanghaju (wskaźnik C/Z na 2014 r. to 10) i Hongkongu (C/Z 11) nie są wygórowane względem średnich historycznych za ostatnie 10 lat (odpowiednio 15 i 1x) — wylicza Tomasz Bursa. Jarosław Niedzielewski zwraca też uwagę na atrakcyjne stopy dywidend chińskich spółek w porównaniu z hinduskimi.

— Jednym z czynników stojących za tym stanem rzeczy jest słabość hinduskiej waluty, podczas gdy Chiny muszą radzić sobie z konsekwencjami powiązania juana do wzmacniającego się amerykańskiegodolara — tłumaczy Jarosław Niedzielewski.

Uwaga na ryzyko

Eksperci ostrzegają jednak, że Chiny nie pozostają wolne od zagrożeń. Główne obszary ryzyka to sterowana gospodarka przez państwo oraz rosnące koszty zatrudnienia, które zmniejszają przewagi eksportowe chińskiej gospodarki.

— Problemem jest również demografia i efekty polityki jednego dziecka. Ponadto spółki chińskie mają krótszą historię kapitalizmu i słabszy corporate governance. Dlatego dobrym sposobem na korzystanie ze wzrostu chińskiej gospodarki jest poszukiwanie spółek z ekspozycją biznesową na ten kraj, które równocześnie mają swoje siedziby w USA lub Europie Zachodniej — uważa Tomasz Bursa. Jarosław Niedzielewski zwraca też uwagę na negatywne konsekwencje przejścia z potęgi inwestycyjnej na konsumpcyjną.

— Inwestorzy nie bez podstaw widzą główne zagrożenie w chińskim sektorze budowlanym i deweloperskim, a także w powiązanym z nimi stroną kredytową sektorze bankowym, w którym narosło dość dużo złych długów. Trzeba jednak przyznać, że chiński rząd dość sprawnie radzi sobie jak do tej pory z opanowaniem tych ukrywanych problemów, starając się zarówno zniechęcać do nadmiernego zadłużania i ograniczać tzw. shadow banking, jak i dostarczać płynności do systemu bankowego — dodaje Jarosław Niedzielewski.

Jak wsiąść do chińskiego pociągu

Polski inwestor może zainwestować w Chinach, korzystając z funduszy inwestycyjnych. Krajowe TFI oferują łącznie 5 takich strategii, z tym że żadna z nich nie daje pełnej ekspozycji na tamtejszy rynek akcji. Największy, bo prawie 60-procentowy, udział chińskich spółek w portfelu ma Investor Indie i Chiny. Pozostali powiernicy, czyli ING, Metlife, PKO i Pioneer, inwestują na giełdzie w Państwie Środka od 20-50 proc. aktywów. Dużo bogatszą paletę produktową oferują zagraniczne firmy.

Wśród 18 funduszy znajdziemy takie, które celują wyłącznie w blue chipy (np. Schroder China Opportunities), strategie polegające na wyszukiwaniu niesłusznie przecenionych spółek (np. BlackRock China) oraz fundusze polujące na firmy, które przechodzą fuzje lub przejęcia (np. Fidelity Funds China Consumer). Decydując się na fundusz zagraniczny, bierzemy na siebie ryzyko walutowe. Inwestycja w Chinach dokonywana jest w dolarze i wyceny jednostek zagranicznych funduszy wyrażone są w dolarze lub euro. Jeśli zarządzający nie zabezpiecza ryzyka zmian kursu tych walut, to możemy na tym zarówno zarobić (gdy waluta bazowa zyskuje względem złotego) lub stracić (gdy złoty się umacnia). Innym sposobem inwestycji w Chinach są ETF. [JAG]