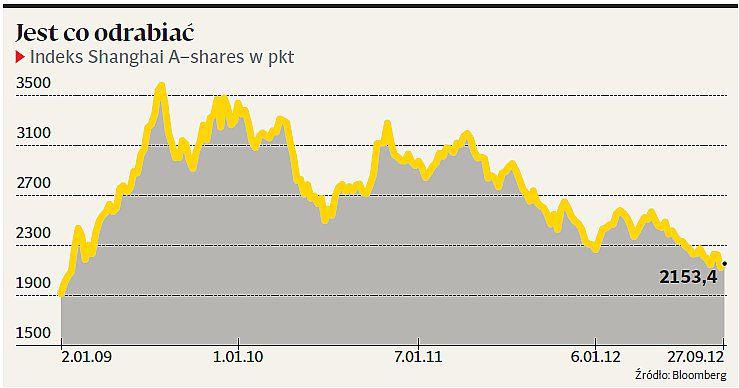

Wykres notowań głównego indeksu giełdy w Szanghaju można z czystym sumieniem nazwać najbardziej paskudnym wykresem na świecie. Podczas gdy wskaźniki innych parkietów odbiły się od dna (a niektóre nawet znalazły się w hossie), ten od dwóch miesięcy regularnie pogłębia trzyipółletnie minima.

Nie bez powodu. W sierpniu aż o ponad 9 proc. zapikowały wolumeny towarów przewożonych koleją. To dane, które uważa się za papierek lakmusowy aktywności gospodarczej w Państwie Środka. W liczbach bezwzględnych skala spadku wolumenów jest już porównywalna z zanotowaną w czasie kryzysu finansowego sprzed czterech lat.

— Tempo wzrostu gospodarczego może spaść poniżej 7 proc. [z obecnych 7,6 proc. — red.] — ocenia Yuan Gangming, ekonomista Chińskiej Akademii Nauk Społecznych w Pekinie. Hamowanie w gospodarce nie jest tak gwałtowne jak w kryzysie finansowym. Jednak pod względem czasu trwania już teraz pobiło tamto. W ciągu ostatnich dziewięciu kwartałów tylko jeden zakończył się przyspieszeniem tempa wzrostu.

Rekordowa interwencja

Choć nie jest dobrze, to jednak powoli zaczynają się pojawiać pierwsze jaskółki poprawy. Inwestorzy pokładają nadzieję w łagodzeniu polityki pieniężnej i kolejnych pakietach stymulacyjnych. W przeciwieństwie do fali kryzysu sprzed czterech lat tym razem bank centralny i politycy długo mieli związane ręce. Szanse na przełom pojawiły się, gdy inflacja we wrześniu spadła do zaledwie 2 proc. z 6,2 proc. notowanych rok wcześniej.

Efekt? Władze lokalne ruszyły wreszcie z programami inwestycji infrastrukturalnych. Ich łączna wartość przekracza 3 bln USD. Po ubiegłorocznych podwyżkach bank centralny rozpoczął cykl obniżek stóp procentowych. To może oznaczać przełom w jego dotychczasowym jastrzębim nastawieniu.

— Podczas gdy w ostatnim roku banki krajów rozwiniętych łagodziły politykę, szybko zwiększając wartość aktywów w swoich bilansach, rezerwy walutowe banku Chin przestały rosnąć. To oznacza, że — dokładnie odwrotnie niż Fed — Chińczycy prowadzili „zaostrzenie ilościowe” — zauważa Zarathustra, hongkoński blogger finansowy.

W ubiegłym tygodniu bank wstrzyknął do złaknionego płynności sektora finansowego 365 mld juanów. To największy zastrzyk płynności w historii. Zniknięcie presji inflacyjnej potwierdza tempo, w jakim pieniądz krąży po chińskiej gospodarce. Jest najniższe, odkąd dostępne są statystyki. Pieniądz już nie parzy w ręce konsumentów, bo znacznie wolniej traci na wartości. Nie spieszą się już więc, by zamienić go na samochód, nową szafkę czy sztabkę złota.

Ożywienie na horyzoncie

Jednak aby mówić o dalszych znaczących krokach bankierów, konieczne będzie spełnienie jeszcze jednego warunku. To zatrzymanie odpływu kapitału z Państwa Środka. Zdaniem Zarathustry, pewną szansę daje na to trzecia edycja programu skupu aktywów przez Fed.

— Jeżeli uda się doprowadzić do napływu kapitału, bank Chin będzie miał możliwość dalszego łagodzenia polityki — napisał Zarathustra w komentarzu zamieszczonym na portalu Alsosprachanalyst.com.

Argumentów za możliwym zwrotem na rynku jest więcej. Wskazuje na niego także rozbieżność w notowaniach szanghajskiego indeksu i kontraktów na miedź. Podczas gdy giełdowy wskaźnik dołuje, notowaniakluczowego dla chińskiej gospodarki metalu zakończyły wzrostem drugi miesiąc z rzędu. Różnica w stopach zwrotu wzrosła najwyżej od 6 lat.

— Surowiec jest doskonałym wskaźnikiem nastawienia wobec chińskich akcji, ponieważ jest silnie uzależniony od tego, co dzieje się w tamtejszym przemyśle i publicznych projektach — mówi Dave Lutz, szef dilerów ETF w banku Stifel Nicolaus.

Dave Lutz ocenia, że wzrost notowań miedzi może oznaczać, iż rynki już przełknęły spowolnienie gospodarcze. Tymczasem Yuan Gangming przewiduje, że spowolnienie może dobiec końca w pierwszym kwartale przyszłego roku. Jeżeli jego prognozy się sprawdzą, są szanse, że dno wskaźnika Shanghai Composite jest już bliskie. Specjaliści przyjmują, że giełda wyprzedza koniunkturę w realnej gospodarce o dwa kwartały.