Jak podkreślono, perspektywa ratingu jest negatywna, co oznacza, że może on spaść jeszcze niżej, podała agencja Bloomberg.

W uzasadnieniu napisano, że obniżka odzwierciedla wzrost poziomu zadłużenia powyżej poziomu 9,5x dla wskaźnika dług netto/EBITDA i niepewną ścieżkę delewarowania spółki. Dodano, że związany z przejęciem Ultimy odpływ gotówki stworzyłby dodatkową presję na wskaźniki zadłużenia GTC, a sprzedaż aktywów potrwa, zwłaszcza w obecnym, niesprzyjającym otoczeniu rynkowym.

Kontrowersje wokół przejęcia Ultimy

W czerwcu GTC poinformowało o zamiarze przejęcia kontroli nad szwajcarskim Ultima Capital, który buduje domy i wille od Gstaad w Szwajcarii po Cannes we Francji i grecką wyspę Korfu, wynika z komunikatu spółki i depeszy Bloomberga.

Akcje spółki zareagowały spadkiem, a maciej Wewiórski z DM BOŚ ocenił wówczas, że posunięcie GTC jest dość zaskakujące, ponieważ firma nie ma doświadczenia w wymagającym segmencie luksusowych hoteli, a nawet na rynkach, na których działa Ultima.

“Akcjonariusze mniejszościowi postrzegali firmę jako reprezentanta rynku biur Europy Wschodniej i teraz mogą być zdziwieni” – dodał.

Kilka dni po ogłoszeniu zamiaru transakcji Schroders, jedna z największych na świecie firm zarządzających aktywami, poprosiła notowane GTC o wycofanie się z planu przejęcia hotelowej spółki Ultima Capital.

Schroders, do którego należy około 12 proc. obligacji GTC, uważa, że transakcja byłaby niezgodna z interesami akcjonariuszy i obligatariuszy.

Towarzystwo uważa, że nieruchomości w kurortach alpejskich będą tracić na wartości ze względu na zmiany klimatu i coraz mniejsze opady śniegu. Schroders cenę za Ultimę uważa za zbyt wysoką - wartość ekonomiczną przedsiębiorstwa (EV), na którą składa się wycena kapitału własnego i dług netto, określono na 1,25-1,35 mld CHF.

Transakcji do tej pory nie sfinalizowano.

Zgaszony impuls

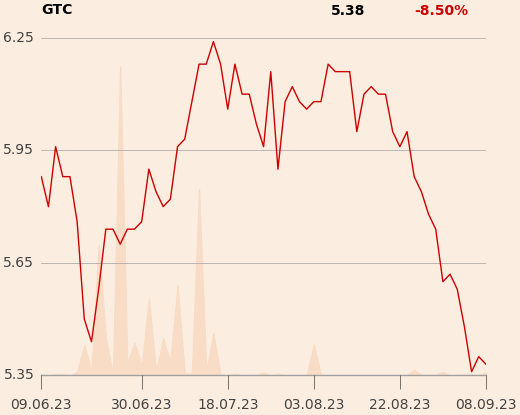

Akcje spółki na przekór tym obawom drożały na przełomie czerwca i lipca, ale w drugiej połowie sierpnia dotknęła je przecena i wróciły już niemal do punktu wyjścia.

W II kwartale spółka miała 23 mln EUR straty netto, a po I półroczu strata wynosi 12 mln EUR. Kapitalizacja wynosi 3,1 mld zł.