Od sierpnia do września zostało przeprowadzonych 110 transakcji venture capital (VC) z udziałem krajowych start-upów. Ich wartość wyniosła 582 mln zł. Łącznie z wcześniejszymi transakcjami do start-upów w tym roku popłynęło już 1,76 mld zł — wynika z raportu PFR Ventures i Inovo Venture Partners „Transakcje na polskim rynku VC w Q3 2021”. Dla porównania: w całym 2020 r. wpłynęło 2,12 mld zł. Istnieje zatem spora szansa na przebicie ubiegłorocznego wyniku.

Tomasz Swieboda, partner w Inovo Venture Partners, z dużym optymizmem patrzy w przyszłość, spodziewając się jeszcze lepszych rezultatów w czwartym kwartale.

— Jeśli do tego potwierdzona zostanie transakcja „pierwszego unicorna”, można już chłodzić szampana — mówi inwestor.

W oczekiwaniu na potwierdzenie

Autorzy raportu zaznaczyli, że podana wartość transakcji nie uwzględnia spekulacji o rundzie DocPlannera, w Polsce kojarzonego z serwisem ZnanyLekarz, który np. przez platformę analityczną Dealroom został już uznany za jednorożca, czyli spółkę wartą powyżej 1 mld USD. Runda pozostaje nadal niejawna, a spółka nie odnosi się do informacji o jej zakończeniu czy rezultatu.

Raport nie obejmuje ponadto ogłoszonej w lipcu inwestycji SoftBanku w eObuwie o wartości 500 mln zł, które jako większościowego udziałowca ma notowaną na giełdzie spółkę CCC, co według przyjętej przez PFR i Inovo definicji wykluczyło podmiot z wyścigu o miano jednorożca (na rynku zdania w tej kwestii są podzielone).

Więcej rund na wyższym poziomie

O ile w minionych trzech miesiącach poziom inwestycji utrzymywał się na podobnym poziomie jak wcześniej, o tyle coraz wyraźniej widać wzrost liczby rund A. W tym roku było ich o 64 proc.więcej niż w 2020 i 2,5 razy więcej niż w 2019. Świadczy to o dojrzewaniu sektora startupowego w Polsce.

— Średnia wartość rundy A w ostatnich latach to ponad 17 mln zł. Pojedyncza spółka może na tym etapie pozyskać nawet 50-100 mln zł. Bardziej dojrzałe rundy przełożyły się też na skok mediany i średniej wartości transakcji dla całego rynku — podkreśla Aleksander Mokrzycki, wiceprezes w PFR Ventures.

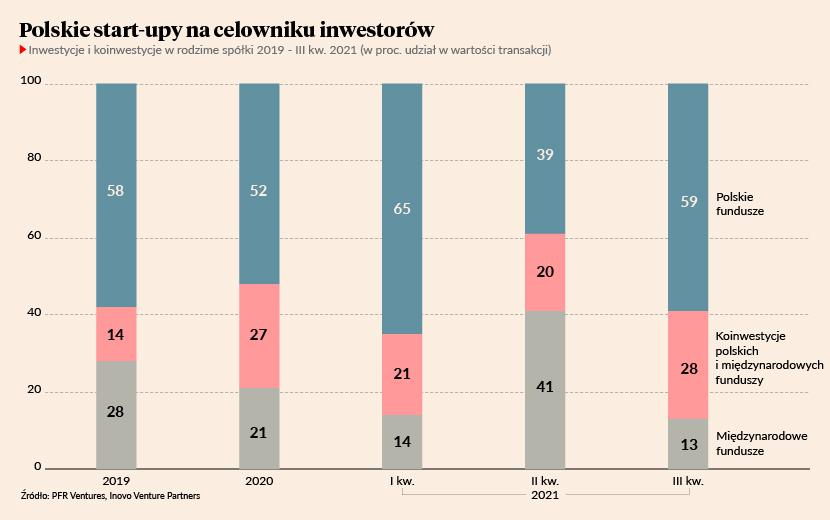

Rundy inwestycyjne realizowane na poziomie A i wyższym nadal są finansowane głównie przez zagraniczne podmioty. Wśród ujawnionych transakcji z minionego kwartału uwidocznił się natomiast spadek w aktywności zagranicznych funduszy VC.

Pod względem wartości transakcji liderami w analizowanym czasie były spółki: Proteon Pharmaceuticals (pozyskała 95,9 mln zł w rundzie B), Vue Storefront (65 mln zł, A), Jutro Medical (27 mln zł, seed), Nethone (25,9 mln zł, A), Sellintegro (21,5 mln zł, A). Na poziomie rundy A jeden ze start-upów (nieujawniony) pozyskał ponadto 50-65 mln zł. Poziom pozostałych inwestycji jest poniżej 20 mln zł.