Zejścia z warszawskiego parkietu nie będzie, więc trzeba się polubić z akcjonariuszami. Giełdowa grupa OEX, świadcząca usługi dla biznesu w obszarze sprzedaży, przedstawiła w tym tygodniu wyniki roczne i nową strategię dzielenia się zyskiem. Zaproponowała też wypłatę w tym roku dywidendy w wysokości 5,85 zł na akcję z ubiegłorocznego zysku i kapitału zapasowego.

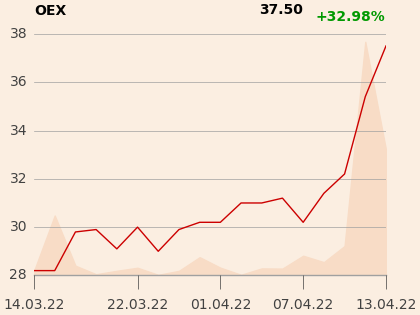

W odniesieniu do kursu otwarcia wtorkowych notowań oznaczałoby to stopę dywidendy na poziomie 18 proc., czyli najwyższą w tym roku spośród spółek z GPW, ale w trakcie sesji kurs OEX poszedł w górę o ponad 10 proc.

- Rekomendowana dywidenda jest na historycznie wysokim poziomie 40 mln zł. To możliwe, bo w tym roku zaksięgujemy zysk ze sprzedaży akcji w spółce Divante. Mamy więc spory zapas gotówki. Liczymy na to, że nowa polityka dzielenia się zyskiem wraz ze strategią grupy, łączącą stabilny i zyskowny biznes z projektami o dużym potencjale wzrostu, zwiększy zainteresowanie inwestorów giełdowych naszą grupą - mówi Jerzy Motz, prezes i pośrednio główny akcjonariusz Grupy OEX.

Dwubiegunowa strategia

Nowa polityka dywidendowa grupy zakłada, że w najbliższych trzech latach do akcjonariuszy co roku będzie trafiało przynajmniej 10 mln zł. OEX ostatnio wypłacił dywidendę w 2020 r., a wcześniej dzielił się zyskiem w latach 2009-2011 i 2013-2016. Ostatnio prowadził też skup akcji. Jednocześnie zamiar zdjęcia grupy z giełdy ogłosiło porozumienie akcjonariuszy, w którym pierwsze skrzypce grał Jerzy Motz, kontrolujący 30 proc. głosów poprzez podmioty zależne i będący inwestorem w Neo Investments, które posiada 42,3 proc. głosów. Po wezwaniu i skupie w wolnym obrocie zostało niespełna 11 proc. akcji grupy i porozumienie akcjonariuszy w lutym formalnie zostało rozwiązane.

- Znacząca grupa inwestorów uznała, że chce zostać w spółce, więc OEX zostanie na giełdzie i będzie dzielił się zyskiem z akcjonariuszami. Mamy mocną pozycję gotówkową i możemy jednocześnie wypłacać dywidendę oraz finansować rozwój organiczny naszych spółek i akwizycje komplementarnych firm - mówi Jerzy Motz.

Grupa - już bez uwzględnienia Divante, którego sprzedaż niemieckiemu Cloudflightowi ogłoszono w grudniu 2021 r. - miała w ubiegłym roku 604 mln zł przychodów, czyli o 34 proc. więcej niż rok wcześniej. Zanotowała przy tym 25,7 mln zł czystego zysku na poziomie skonsolidowanym, co oznaczało wzrost o 77 proc.

- Wysoka dynamika to częściowo efekt tego, że w 2020 r. biznes nie działał na pełnych obrotach z powodu pandemii, ale nawet biorąc pod uwagę ten efekt szybko rośniemy we wszystkich liniach biznesowych i co najważniejsze poprawiamy rentowność. Nasza grupa ma łączyć atuty spółek „value" i „growth" - fundamenty biznesu są stabilne i przynoszą dywidendy, a jednocześnie mamy w portfelu spółki, których wartość może w ciągu kilku lat mocno wzrosnąć - mówi Jerzy Motz.

Zdywersyfikowany portfel

Biznesowy fundament grupy to m.in. prowadzenie stacjonarnych punktów sprzedaży operatorów telekomunikacyjnych: Orange, T-Mobile i Plusa. OEX ma ok. 350 takich punktów i przez lata przynosiły mu one ponad połowę przychodów. Teraz to jedna trzecia przychodów i nieco ponad połowa wyniku EBITDA. Dwa pozostałe segmenty to wsparcie sprzedaży (dla klientów z handlu stacjonarnego), a także usługi dla e-commerce.

- Najważniejszą częścią biznesu grupy stają się usługi dla e-commerce, czyli działalność spółki OEX E-Business, zajmującej się zarządzaniem całym łańcuchem logistycznym dla e-handlu, a także Voice Contact Center, zajmującego się obsługą głosową, czatową i botową klientów. Chcemy inwestować w organiczny wzrost tych spółek, szukamy też celów inwestycyjnych, które uzupełnią ich biznes. Nie patrzymy na start-upy, tylko dojrzałe firmy, które generują co najmniej 10 mln zł EBITDA – mówi Jerzy Motz.

OEX liczy na powtórkę scenariusza, który zrealizowano przy Divante, czyli stopniowe zwiększanie udziału w przychodach klientów zagranicznych, generujących wyższe marże, a potem – potencjalnie – sprzedaż spółek przy wyższej wycenie. Jednocześnie grupa rozwija wewnętrznie trzy start-upy. To iPOS dostarczający kasoterminale dla handlu detalicznego, spółka Open Loyalty, zajmująca się lojalizowaniem klientów e-sklepów, a także VueStorefront, który w ubiegłorocznej rundzie finansowania o wartości 69 mln zł wyceniono na ok. 250 mln zł.

- Rozmawialiśmy z inwestorami o tym, czy wydzielenie z grupy części aktywów mogłoby przełożyć się na urealnienie wyceny, ale odpowiedzi nie były jednoznaczne. Prywatnie uważam, że OEX E-Business czy Voice Contact Center mają potencjał, aby w ciągu kilku lat mieć taką wartość, jak dzisiejsza kapitalizacja całej grupy. Potwierdziliśmy już, że potrafimy rozwijać i sprzedawać z dużym zyskiem spółki portfelowe, mamy też stabilny, tradycyjny biznes i liczymy na to, że w końcu przełoży się to na wycenę – mówi Jerzy Motz.