Prawie równo za miesiąc, 13 grudnia, Jean-Pierre Mustier, kierujący Unicreditem od czerwca tego roku, ma przedstawić efekty przeglądu strategicznego grupy i ogłosić plany na przyszłość. Wszystko wskazuje na to, że na spotkaniu z inwestorami będzie mógł pochwalić się dodatkowymi 2,5 mld EUR ze sprzedaży 30 proc. akcji Pekao. Z naszych informacji wynika że, proces sprzedaży z udziałem PZU i Polskiego Funduszu Rozwoju przebiega zgodnie z planem i konsorcjanci spodziewają się pomyślnego finału jeszcze w tym miesiącu. Według naszych źródeł, due diligence Pekao powinno zakończyć się jeszcze w tym tygodniu. Gotowa jest treść umowy sprzedaży banku, uzgodniona przez strony kilka dni temu. Do ustalenia jest jeszcze najtrudniejsza kwestia: cena. Dotychczas sprzedawca i kupujący poruszali się w ramach dość szeroko rozwartych widełek cenowych. Teraz przychodzi czas na skonkretyzowanie stanowisk. Nasi rozmówcy twierdzą, że dobrym punktem odniesienia jest cena, po jakiej w lipcu Unicredit sprzedał 10 proc. akcji Pekao, czyli 126 zł za sztukę. Sprzedawca będzie jednak prawdopodobnie oczekiwał premii za jedną trzecią banku.

Dwucyfrowa emisja

W miniony weekend agencja Reutersa podała, że Unicredit przygotowuje się do emisji akcjirzędu 10-13 mld EUR. Oferta ma trafić na rynek na początku pierwszego kwartału przyszłego roku. Według szacunków z lata tego roku, zapotrzebowanie włoskiej grupy na kapitał wynosiło około 10 mld zł. Od tamtego czasu Unicredit sprzedał udziały w Fineco Banku, internetowym brokerze, cały biznes kartowy i wspomniane 10 proc. Pekao. W efekcie wskaźnik kapitału najwyższej jakości CET1 wzrósł do 10,82 proc. na koniec września z 10,33 proc. na zamknięciu pierwszego półrocza. Skąd zatem zapowiedź emisji o dwucyfrowej wartości? Zdaniem analityków, współczynnik kapitałowy z września jest nie do utrzymania, ponieważ Unicredit przygotowuje się do sprzedaży dużych portfeli straconych kredytów poniżej ich wartości, co uderzy w kapitały banku. Duża emisja ma osłabić negatywny wpływ transakcji. Według naszych rozmówców, emisja rzędu 10-12 mld EUR zwiększa, a nie zmniejsza prawdopodobieństwo sprzedaży Pekao.

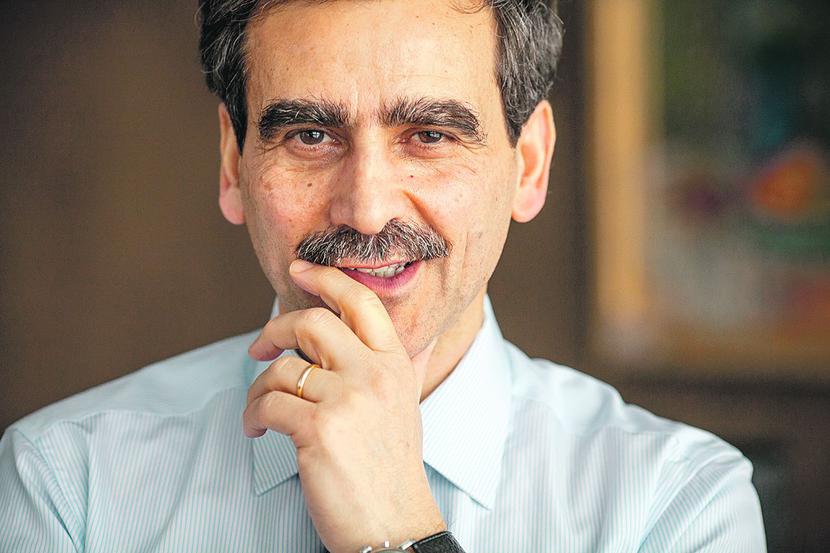

— Jean Pierre Mustier deklaruje, że chce raz na zawsze rozwiązać problemy kapitałowe grupy i zbudować „przyzwoity” bufor kapitałowy powyżej regulacyjnych wymogów. Unicreditowi będzie trudno uplasować akcje. Pieniądze z Pekao pozwolą ograniczyć wielkość niechcianej emisji — mówi jeden z naszych rozmówców, zastrzegając sobie anonimowość. Unicreditowi, którego kurs od początku roku spadł o przeszło 50 proc., niełatwo będzie przekonać inwestorów do obejmowania akcji. Tym bardziej że nieco wcześniej po prośbie pójdzie na rynek inny włoski bank znajdujący się w potrzebie — Monte dei Paschi di Siena. Zgodnie z wymogami EBC, właściciel Pekao na koniec tego roku musi utrzymać minimalny wskaźnik kapitałowy na poziomie 10 proc. Z każdym rokiem poprzeczka będzie rosła o 0,25 pkt. baz., do 10,75 proc. w 2019 r. Jest to jednak kapitałowe absolutne minimum. Główny konkurent Unicreditu na włoskim rynku, Intesa San Paolo, przekraczał na koniec września 13 proc.

Włosko-francuski mariaż

Dla porównania w Societe Generale współczynnik kapitałowy na koniec III kw. miał wartość 11,4 proc. Niewiele więcej niż Unicredit. Wczoraj pojawiły się informacje, że obydwa banki mogą się połączyć. Włoska agencja informacyjna Ansa napisała, że o takiej fuzji mówi się na rynku. Obydwa banki odmówiły komentarza w tej sprawie. Warto jednak dodać, że włosko-francuski mariaż jest tematem powracającym od siedmiu lat. Prawdopodobieństwo, że dojdzie do niego, wzmacnia fakt, że Jean Pierre Mustier jest byłym wieloletnim szefem pionu inwestycyjnego w Soc-Gen. Zdaniem analityków, połączenie byłoby bardzo trudne w obecnym środowisku regulacyjnym ze względu na kompleksowość obydwu biznesów. Po informacji o potencjalnej fuzji akcje Unicreditu wzrosły o 5 proc., ale na zamknięciu drożały już tylko o 0,3 proc. Kurs Soc-Gen poszedł w górę o 2 proc., ale potem się ustabilizował. Kapitalizacja włoskiej grupy wynosi 14 mld EUR — przeszło dwa razy mniej niż francuskiego banku (32 mld EUR). Societe Generale jest właścicielem Eurobanku.