W ramach tego procesu planowane jest m.in. zwołanie NWZ w sprawie upoważnienia zarządu do podwyższania kapitału zakładowego w ramach kapitału docelowego wraz z możliwością wyłączenia prawa poboru w całości lub części, obejmującego upoważnienie do wyemitowania co najmniej 5 mln akcji.

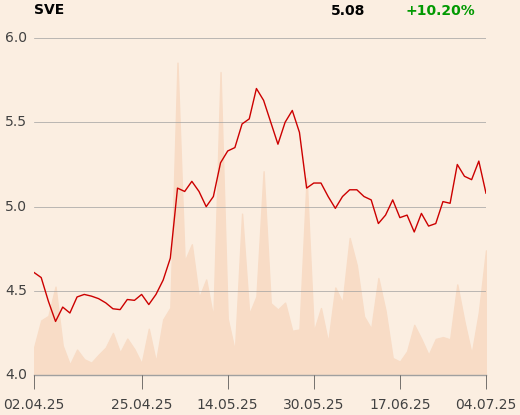

Równolegle dom maklerski Ipopema zawrze ze wskazanymi przez spółkę akcjonariuszami umowę pożyczki 5 mln akcji dopuszczonych do obrotu, które następnie zostaną zaoferowane nowym inwestorom. Wpływy ze sprzedaży tych akcji po cenie 4,6 zł za sztukę (cena na zamknięciu sesji 3 lipca wyniosła 5,27 zł) zostaną przekazane spółce celem opłacenia akcji nowej emisji. Te walory zostaną następnie zwrócone pożyczkodawcom.

W przeszłości Synthaverse przeprowadził już w ten sposób operację dokapitalizowania.

"Pozyskanie przez emitenta środków finansowych w ramach podwyższenia kapitału zakładowego w sposób przedstawiony powyżej, pozwala w ocenie zarządu na stosunkowo szybkie pozyskanie kapitału na realizację przez spółkę poszczególnych projektów, jak też zapewnienie finansowania niezbędnego do ich realizacji" - podała spółka w komunikacie.

Synthaverse informował, że w ramach internacjonalizacji swojej strategii planuje m.in. opracować wersję szczepionki przeciwgruźliczej BCG przeznaczoną na rynek UNICEF i wejść na nowe obszary terapeutyczne takie jak leczenie bólu, onkologia oraz gastroenterologia.