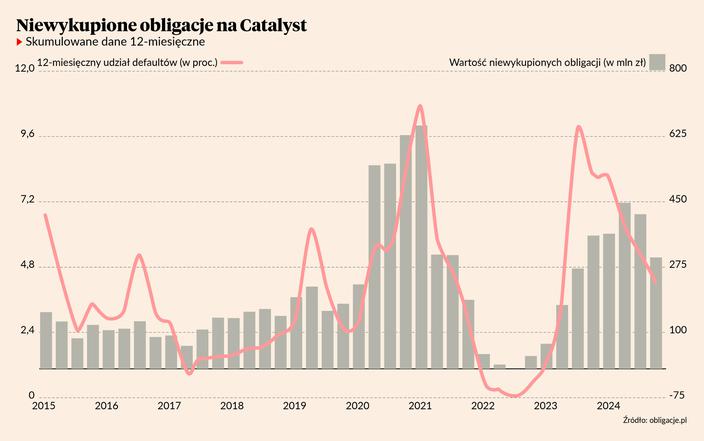

W ostatnim roku do inwestorów z Catalyst nie wróciło 297 mln zł kapitału z korporacyjnych papierów dłużnych. Tym samym obliczany przez Obligacje.pl Indeks Default Rate (IDR), który przedstawia stosunek niespłaconego zadłużenia w ostatnich 12 miesiącach do zrealizowanych w tym czasie wykupów, spadł do 4,2 proc., notując najniższy poziom od połowy 2023 r. Wszystko to za sprawą wygasania statystycznych efektów przymusowej restrukturyzacji Getin Noble Banku (operację przeprowadzono we wrześniu 2022 r., ale umorzeniu podlegały obligacje wygasające do drugiej połowy 2024 r.).

Gdyby jednak nie skutki resolution GNB, warszawski rynek korporacyjnego długu zamknąłby 2024 r. bez ani jednego incydentu kredytowego, notując kolejny bardzo udany okres. Wyjąwszy banki, w trzech ostatnich latach tylko jedno przedsiębiorstwo z Catalyst nie wykupiło obligacji na czas. Mowa o wartych 17 mln zł papierach Europejskiego Centrum Odszkodowań. W tym samym czasie pozostałe firmy spłaciły kilkanaście miliardów obligacyjnego kapitału. A to wszystko przy wysokich stopach procentowych oraz rosnącej w gospodarce liczbie postępowań upadłościowych i restrukturyzacyjnych.

Poprzeczka z oczekiwaniami na kolejny rok zawisła więc wysoko, a ryzyka bynajmniej nie ubywa. Choćby w ostatnich kwartałach wiele notowanych na Catalyst firm zaczęło wykazywać podwyższone wskaźniki zadłużenia, a licznie reprezentowani na rynku obligacji deweloperzy zaczęli mierzyć się z istotnym schłodzeniem popytu na mieszkania. Nie można również wykluczyć, że nadzieje przedsiębiorstw na tegoroczny spadek kosztów obsługi zadłużenia okażą się płonne.