W maju 2023 r. zostało oficjalnie ogłoszonych jedynie siedem rund inwestycyjnych z udziałem polskich start-upów. Ich łączna wartość wyniosła 17 mln zł – wynika z szacunkowego, opartego wyłącznie na publicznych danych zestawienia PFR Ventures (pełna analiza będzie dostępna w lipcu). W minionym miesiącu najwięcej – 10 mln zł – pozyskała firma Planetary, jej inwestorem jest brytyjska firma nChain. Spółka Milkies od funduszu Pomerangels oraz aniołów biznesu na dalszy rozwój otrzymała 4 mln zł. Kapitał popłynął także do BioCamu (Level2 Ventures, 2 mln zł) i Bizky (AIP Seed, 1 mln zł). Wartości transakcji nie ujawniono w przypadku spółek: Insbuy i Dopasuj.to (Spinaker Alfa) oraz Liftero (bValue, Freya Capital, Sunfish Partners).

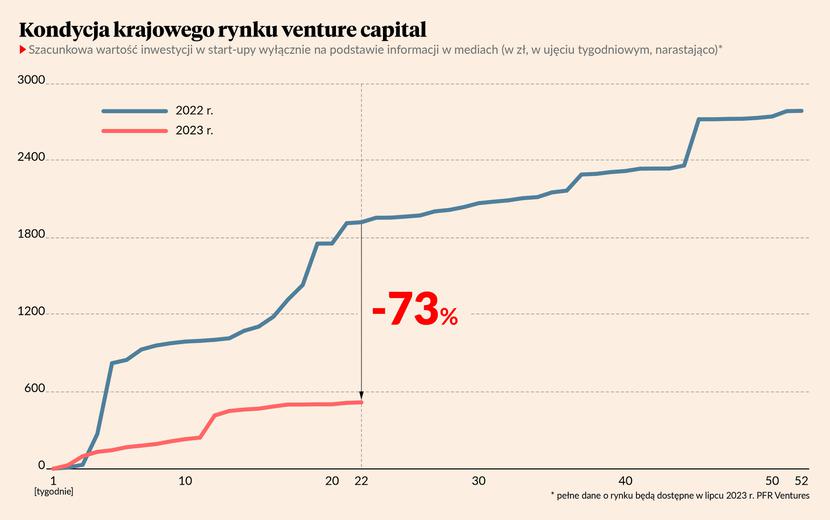

Szacunkowa liczba transakcji i ich wartość są znacznie niższe niż w analogicznym okresie ubiegłego roku. Potwierdza to utrzymujący się już od dłuższego czasu trend – spadek wycen spółek technologicznych, zmniejszona aktywność inwestorów venture capital (VC) i wstrzymanie realizacji rund przez start-upy w oczekiwaniu na lepsze czasy. Dodatkowo część funduszy VC ulokowała już kapitał, w tym pieniądze unijne z poprzedniej perspektywy, i poszukuje finansowania.

Wyraźny trend spadkowy

Miesiąc wcześniej było nieco lepiej. Szacunkowe zestawienie PFR Ventures wskazuje, że pieniądze od inwestorów otrzymało 11 spółek (upublicznione transakcje), ale łączna wartość zrealizowanych przez nie rund wyniosła blisko 39 mln zł. Dwie firmy, Nutrix i LED Labs, otrzymały po 10 mln zł odpowiednio od Simpactu Ventures i Banku BNP Paribas.

Zwiastuny spowolnienia na rynku VC można było dostrzec już w ubiegłym roku, spadek wartości bardzo wyraźnie uwidocznił się natomiast w pierwszych trzech miesiącach 2023 r. Wyniósł aż 27 proc. względem I kw. 2022 r. (według raportu „Transakcje na polskim rynku VC w Q1 2023” PFR Ventures i funduszu Inovo). W krajowe spółki w tym okresie zainwestowano łącznie 446 mln zł w ramach 127 rund.

- W pierwszej połowie 2023 r. zauważamy poważny spadek zarówno ilościowy, jak i wartościowy inwestycji VC w krajowe start-upy. Problem ten nie dotyczy wyłącznie Polski, ale globalnego ekosystemu startupowego. Jako fundusz inwestujący w Polsce i całym regionie CEE, od etapu pre-seed do rundy A, nie zmieniliśmy strategii inwestycyjnej, ale dokładniej przyglądamy się potencjalnym inwestycjom i ich wycenom. Szczególny nacisk kładziemy na dobre dopasowanie produktu do rynku, umiejętność pozyskiwania pierwszych klientów i skuteczne budowanie trakcji. Wymagania funduszy w stosunku do start-upów wzrosły, wyceny i plany rozwojowe są mocno weryfikowane, ale naprawdę ciekawe projekty z pierwszymi przychodami i dobrym zespołem nie powinny mieć trudności ze znalezieniem kapitału. Prawdziwi zwycięzcy nigdy nie narzekają na warunki - twierdzi Piotr Pawłowski, partner zarządzający Level2 Ventures.

Stagnacja na rynku VC rzeczywiście widoczna jest na całym świecie – w I kw. 2023 r. w Europie odnotowano spadek o 66 proc., a w Stanach Zjednoczonych o 54 proc.

Zdrowa przerwa na lokalnym rynku

Wpływ na obecną kondycję rynku VC mają warunki makroekonomiczne, ale także specyfika lokalnego sektora finansowania rozwoju start-upów.

– Trwający od 2018 r. boom na polskim rynku VC był w głównej mierze napędzany przez programy publiczne, kończące się w tym roku. W efekcie cześć funduszy nie szuka już nowych projektów, bo wyczerpała pulę na inwestycje. Inne zaś przygotowują listę projektów, w które zamierzają inwestować za kilka miesięcy – podkreśla Stanisław Rogoziński, partner w funduszu Satus Starter.

Zauważa to także Kuba Dudek, partner w SpeedUp Group. Twierdzi, że ze względu na specyfikę lokalnego rynku mniejsza liczba transakcji jest poniekąd naturalnym zjawiskiem.

– Słyszymy, że wiele funduszy jest w fazie fundraisingu [pozyskiwania kapitału - red.]. Możemy się spodziewać, że w momencie jego zakończenia liczba transakcji w Polsce wzrośnie. Przewiduję jednak, że funduszy na rynku będzie mniej, powinny natomiast być większe niż dotychczasowe. Liczba transakcji nie będzie w związku z tym rosła tak dynamicznie lub będzie niższa przez kolejne 3-4 kwartały - prognozuje Kuba Dudek.

Zdaniem niektórych inwestorów w kraju zmniejsza się podaż atrakcyjnych spółek technologicznych.

– Na bieżącą sytuację w sektorze VC nakłada się wydrenowanie polskiego rynku z ciekawych, perspektywicznych projektów. Rekordowe pieniądze, które płynęły do start-upów w ostatnich latach, spowodowały, że liczba atrakcyjnych, nowych projektów jest znacząco niższa niż jeszcze dwa-trzy lata temu. Z tej perspektywy obecną sytuację na rynku należy uznać za zdrową przerwę, która potrwa do końca 2024 r. – twierdzi Stanisław Rogoziński.