Fundusze venture capital (VC) i spółki technologiczne w Polsce z utęsknieniem czekają na uruchomienie szerokiego strumienia unijnego kapitału z programu Fundusze Europejskie dla Nowoczesnej Gospodarki (FENG). Powstają natomiast nowe podmioty VC finansowane z krajowych, publicznych i prywatnych źródeł. PFR Ventures szacuje, że tylko podmioty VC, w które zainwestował od 2022 do 2024 r., posiłkując się pieniędzmi z własnego budżetu, w najbliższych latach przeleją na konta krajowych start-upów jeszcze ok. 700 mln zł. Jeśli dołożymy do tego tylko przykładowe fundusze, które w ostatnim czasie zadeklarowały gotowość inwestowania w nowe technologiczne projekty, pula przekroczy 1 mld zł.

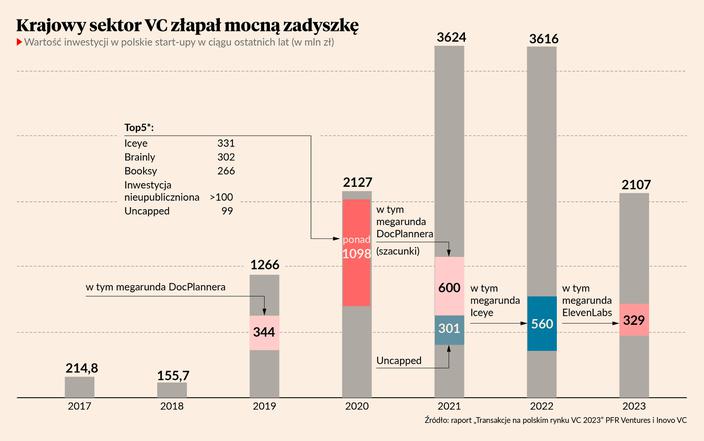

Biorąc jednak pod uwagę obecną sytuację na rynku – obniżenie wycen spółek, wydłużenie czasu realizacji rund, większą selektywność funduszy itp., nie można mówić o przypływie hurraoptymizmu w sektorze VC. Kapitał spływa do spółek raczej kropla po kropli. Przypomnijmy, wartość krajowego rynku VC w 2023 r. wyniosła jedynie 2,1 mld zł.

Publiczne finansowanie dla funduszy VC

W ostatnich dwóch latach PFR Ventures alokował 150 mln zł w cztery podmioty (pulę tę zwielokrotnia kapitał prywatny). Nazwa jednego funduszu, z którym umowę zawarto w 2024 r., nie jest jeszcze upubliczniana, wiadomo natomiast, że chodzi o podmiot dobrze znany na krajowym rynku VC, inwestujący w start-upy od lat.

PFR Ventures podpisał ponadto umowę z ogłoszonym w ostatnich dniach stycznia 2024 r. funduszem Smok Ventures II, o kapitalizacji przekraczającej 100 mln zł. Fundusz powstawał w dwóch etapach: pierwszy „closing” zrealizowano jeszcze w 2022 r., drugi - z udziałem PFR Ventures w roli inwestora, w końcówce 2023 r. Nowy Smok ma już więc na koncie pierwsze inwestycje. Łącznie chce finansowo wesprzeć 25-35 start-upów z Europy Środkowo-Wschodniej i zespoły z polskim pochodzeniem z innych regionów świata.

Początek 2024 r. przynosi pierwsze sygnały ożywienia w sektorze venture capital w naszym regionie, głównie za sprawą startu funduszy o średniej kapitalizacji. Jednakże założycielom i przedsiębiorcom zalecam umiarkowany optymizm. Nowe fundusze skupiają się przede wszystkim na firmach o wyraźnie zdefiniowanym kierunku działalności oraz tych, które już potwierdziły skuteczność swojego modelu biznesowego.

Start-upy wprowadzające swoje produkty na rynek lub kończące etap badań i rozwoju swoich rozwiązań powinny zdawać sobie sprawę, że prawdziwe ożywienie może nadejść dopiero pod koniec roku, kiedy to pojawią się fundusze early stage, wsparte środkami publicznymi od PFR Ventures z perspektywy FENG.

Należy pamiętać, że pojawienie się nowych funduszy to tylko jeden z aspektów - dużo ważniejszym jest pozytywny sentyment inwestorów i atrakcyjność inwestycji w start-upy. Dziś ten sentyment jest zdecydowanie niższy za sprawą wysokiego ryzyka i niestabilnych zwrotów kapitału oraz dostępnych wielu innych atrakcyjnych form lokowania kapitału.

Ostatnie miesiące pokazały, że rynek dokładnie weryfikuje oczekiwania dotyczące wyceny start-upów oraz sprawdzania zasadności planów rozwoju, zwłaszcza w kontekście ekspansji rynkowej. Dlatego też przedsiębiorcy powinni podejść do procesu pozyskiwania środków z funduszy z rozwagą i realnymi oczekiwaniami, mając na uwadze aktualne sentymenty inwestorów.

PFR Ventures wcześniej ulokował kapitał także w Inovo VC, który obecnie realizuje swój trzeci fundusz o łącznej kapitalizacji ok. 107 mln EUR. Finansowo zaangażował się również w drugi fundusz Market One Capital o kapitalizacji docelowej ok. 80 mln EUR. Podmiot ten inwestuje w dużej mierze w zagraniczne projekty, w tym – jako jeden z nielicznych w kraju - z Europy Zachodniej. PFR szacuje, że z funduszy tych do spółek popłynął na razie niewielki ułamek posiadanego kapitału.

- Na polskim rynku VC rośnie grupa doświadczonych zarządzających. Z sukcesem otwierają oni kolejne fundusze i są w stanie przyciągnąć do nich znaczące grupy inwestorów prywatnych oraz zagranicznych inwestorów instytucjonalnych. Są to większe fundusze o kapitalizacji od ponad 100 do blisko 450 mln zł. Część z nich decyduje się na wspieranie spółek na późniejszej fazie rozwoju (growth capital). Wspieramy tego typu zespoły i wykorzystujemy do tego środki własne Polskiego Funduszu Rozwoju, które w porównaniu do funduszy unijnych są bardziej elastyczne. Pieniądze te inwestujemy na zasadach rynkowych i oczekujemy rynkowych stóp zwrotu. Realizujemy przy tym naszą misję wspierania polskiego ekosystemu innowacji – mówi Bartłomiej Samsonowicz, dyrektor inwestycyjny w PFR Ventures.

W najbliższych latach PFR Ventures, już z unijnego źródła kapitału (FENG), zainwestuje w ok. 40 funduszy kwotę dochodzącą do ok. 2 mld zł.

Nowe podmioty zainteresowane start-upami

Już teraz wiadomo, że o pieniądze z FENG, rozdysponowywane w ramach programu Starter, planuje się ubiegać nowy fundusz Hard2beat założony przez Macieja Zawadzińskiego, Macieja Frankowicza i Konrada Trzynę. Zespół zapowiedział, że w lutym chce zgromadzić ok. 15 mln zł prywatnego kapitału. Liczy, że – jeśli uda się pozyskać unijne pieniądze w konkursie PFR Ventures - powiększy tę pulę do ok. 80 mln zł.

Na krajowej scenie w ostatnich tygodniach ogłoszona została także inna inicjatywa - Full Speed Ventures. Fundusz wspólnie z partnerami tworzy Wojciech Fedorowicz, który w przeszłości zarządzał TDJ Pitango Ventures. Oczekiwana przez nich kapitalizacja sięga 50 mln EUR. Planują inwestować w firmy na wczesnym etapie rozwoju.

W grudniu 2023 r. po około półrocznym etapie przygotowań operacyjnie i inwestycyjnie wystartował natomiast Avivo Capital, czyli fundusz współtworzony m.in. przez Mariusza Książka, twórcę Marvipolu Development. Deklaratywna kapitalizacja funduszu to 100 mln zł (z opcją zwiększenia w przyszłości do 400 mln zł).

Stanąć na krajowej scenie VC w tym roku zdecydowała się Politechnika Warszawska. Uczelnia ogłosiła eksperymentalny projekt - fundusz venture capital Warsaw University of Technology Investment Factory (WUT IF). Celem nowego podmiotu jest inwestowanie w spółki z sektora deep tech tworzone przez zespoły wywodzące się z Politechniki Warszawskiej oraz innych polskich uczelni.

Polski rynek VC pozostaje wciąż w kryzysie z powodu braku kapitału inwestycyjnego. Mówimy o tzw. dry powder, czyli pieniądzach gotowych do inwestycji, których na rynku wciąż jest zbyt mało w porównaniu do potencjału i potrzeb ekosystemu. Nie stajemy więc przed problemem nadmiaru kapitału, a raczej jego niedoboru.

Zapowiedzi powstawania kolejnych funduszy są sygnałem pozytywnym dla ekosystemu, jednak prawdziwym wyzwaniem pozostaje szybkie przełożenie deklaracji w konkretne umowy inwestycyjne i zwiększenie zainteresowania prywatnych inwestorów rynkiem VC.

Moim zdaniem nie należy zakładać, że fundusze VC będą opóźniać inwestycje, chociaż proces weryfikacji i selekcji projektów jest czasochłonny, a od uruchomienia funduszu do pierwszych inwestycji może minąć kilka miesięcy. Koszty struktury i presja na generowanie zwrotów popychają fundusze do aktywnego poszukiwania i finansowania dobrych przedsięwzięć.

Jednocześnie nie można ignorować ryzyka i wyzwań. Proces inwestycyjny jest z natury ryzykowny i skomplikowany. Wymaga nie tylko kapitału, ale również głębokiego zrozumienia rynku i technologii, a także zdolności do efektywnego zarządzania portfelem i wspierania rozwijających się firm. Polski rynek VC musi więc równoważyć entuzjazm płynący z nowych funduszy z realistyczną oceną ryzyka i potencjału inwestycyjnego, a także zwracać uwagę na narzędzia wspierania swojego portfolio nie tylko w postaci kapitału.

Należy oczywiście także zwrócić uwagę na zmieniający się krajobraz globalny. Inflacja, zmienność na rynkach finansowych i geopolityczne napięcia wpływają na decyzje inwestycyjne i dostępność kapitału na rynku globalnym, co ma też swoje odzwierciedlenie w ekosystemie w Polsce.