W polskiej branży spożywczej rok 2023 zwieńczyło ogłoszenie planu dużej akwizycji. Maspex, właściciel m.in. Tymbarku, Lubelli i Żubrówki, przejmie historyczną markę likieru ziołowego Becherovka wraz z fabryką i magazynem w Czechach. To będzie jego 21 transakcja, 12 za granicą. W 2024 r. można spodziewać się kolejnych akwizycji – polski rynek pozostaje rozdrobniony, a rodzime firmy mają zakusy na zagraniczne zakupy.

– Każda konsolidacja ma granice z racji dopuszczalnego poziomu koncentracji, ale jeszcze w wielu miejscach rozdrobnienie jest spore. W akwizycjach liczy się jednak nie tylko dobre dopasowanie i cena, ale też odpowiedni moment, a na ostatni czynnik nie zawsze ma się wpływ. Niemniej strategia wielu firm, w tym nasza, zakłada równoległy rozwój organiczny i poprzez przejęcia, więc z czasem na pewno pojawią się kolejne okazje – komentuje Robert Wawro, dyrektor operacyjny grupy Maspex.

Przejęcia w mięsie i nabiale

Grzegorz Rykaczewski, ekspert analiz sektora rolno-spożywczego w Banku Pekao, zwraca uwagę na inną głośną transakcję – francuski LDC ogłosił w listopadzie połączenie dwóch polskich gigantów mięsnych: kontrolowanego już Drosedu z Indykpolem.

– Zapowiedź większego zaangażowania firm zagranicznych jest sygnałem, że polska branża drobiarska pozostaje w kręgu zainteresowania dużych europejskich i światowych graczy. W przyszłości możemy być więc świadkami podobnych transakcji w innych segmentach tego rynku. Ponadto przyspieszenia procesu konsolidacji można spodziewać się w branży mleczarskiej. Pogorszenie koniunktury na światowym rynku mleka w 2023 r. jest sporym obciążeniem dla wielu polskich firm, szczególnie tych mniejszych. Efektem są słabe wyniki finansowe, co standardowo wspiera proces konsolidacji – tłumaczy Grzegorz Rykaczewski.

W 2023 r. akwizycje ogłosiły największe polskie firmy mleczarskie: Polmlek, Mlekovita, Mlekpol i Spomlek.

– Niewątpliwie remedium na spadek rentowności jest m.in. dalsza konsolidacja w branży spożywczej. W ostatnich latach sfinalizowaliśmy kilka przejęć: Jibal w Maroku, zakład w Warlubiu, Ceko w Goliszewie i mleczarnia w Końskich. Prowadzimy zaawansowane rozmowy o przejęciu dwóch niemałych mleczarni w Polsce i myślimy, że finał nadejdzie dość szybko. W trudnych warunkach pomaga też szukanie nowych rynków zbytu, w tym inwestycje poza Europą, zwłaszcza że nasz kontynent nie będzie przez najbliższe lata rozwijał się tak dynamicznie jak inne. Dlatego m.in. wprowadzamy intensywne zmiany w marokańskim zakładzie, instalując nowe linie i zwiększając produkcję – mówi Andrzej Grabowski, współwłaściciel grupy Polmlek.

Przewaga czynników na plus

Polmlek podkreśla, że polska branża spożywcza przeszła suchą stopą przez największy kryzys wywołany pandemią COVID-19 i wojną w Ukrainie.

– Po okresie kumulacji negatywnych czynników nadszedł okres względnego spokoju w obszarze kosztowym, co pozwala patrzeć na najbliższe miesiące z pewną doza optymizmu. Nauczyliśmy się akceptować pewien poziom zmienności, choć nie mamy złudzeń, że konsekwencje wynikające z ocieplającego się klimatu będą miały coraz większy wpływ na poziom cen surowców branży spożywczej – mówi Robert Wawro.

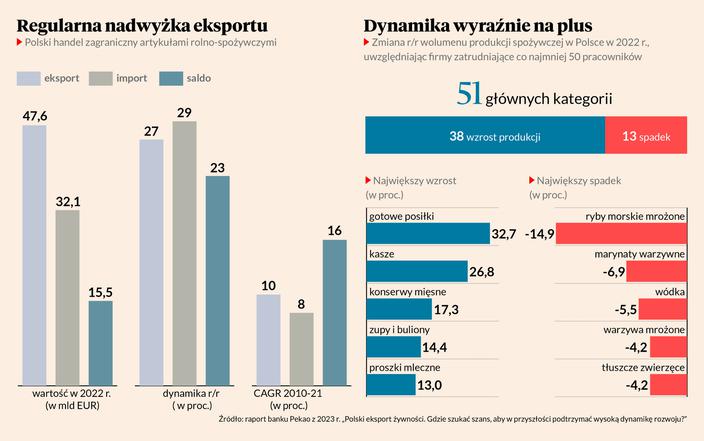

Na niejednoznaczną sytuację w zakresie kosztów zwraca uwagę Grzegorz Rykaczewski. Sprzyjać branży będzie istotnie niższy niż w 2023 r. koszt surowców rolnych.

– Rok 2024 przyniesie jednak też sporo wyzwań. Jednym z nich jest wzrost innych kosztów działalności, głównie pracy. Przedsiębiorstwa będą musiały jeszcze więcej inwestować w automatyzację i zwiększenie wydajności pracowników. Otoczenie makroekonomiczne powinno być jednak bardziej sprzyjające. Sytuacja konsumentów poprawia się od połowy 2023 r. i prognozujemy utrzymanie tego trendu w 2024 r. – twierdzi analityk Pekao.

– Spodziewamy się niewielkiego spadku przychodów w 2023 r., ale zysk będzie znacznie mniejszy przez konieczność walki o utrzymanie wolumenów i opłacalności produkcji. O ile sprzedaż krajowa jest stabilna, o tyle zachowanie skali za granicą będzie wyzwaniem – a sprzedajemy na prawie 140 rynkach [u polskich producentów spożywczych eksport odpowiada za ok. 25 proc. przychodów – red.]. Pod koniec 2023 r. poniżej opłacalności sprzedaży do krajów trzecich znalazły się całe segmenty mleczarskiej produkcji, a tendencja spadkowa może utrzymywać się w I kw. 2024 r. – dodaje Jerzy Borucki, współwłaściciel Polmleku.

Niższe tempo wzrostu cen przy rosnącym dochodzie rozporządzalnym powinny wreszcie doprowadzić do zahamowania spadku konsumpcji w 2024 r. – spodziewam się utrzymania wolumenu sprzedaży, ewentualnie wzrostu o 1-2 proc. r/r – oraz jej zwiększenia się w 2025 r. Producenci będą mocno stymulować wzrost konsumpcji swoich produktów, bo po latach malejącego popytu jest to niezbędne do utrzymania przedsiębiorstw w obliczu już mniej dynamicznie rosnących obrotach.

Rok 2023 był w branży bardzo ciekawy dla fuzji i przejęć, a 2024 r. może przynieść kolejne zmiany za sprawą zagranicznych inwestorów lub lokalnej integracji. Choć Polska nie wyróżnia się negatywnie w Europie pod względem koncentracji sprzedaży w rękach największych podmiotów, to wciąż na naszym rynku istnieje wiele mniejszych firm – a to stwarza potencjał dla umocnienia pozycji dużych graczy lub wejścia nowych. Największy potencjał konsolidacji upatruję wciąż w branży mięsnej – szczególnie drobiowej – i nabiałowej, gdzie panuje duże rozdrobnienie, a także w napojowej. Duże możliwości tkwią też w słodkich przekąskach.

Na 2024 r. patrzymy z umiarkowanym optymizmem. Inflacja spada, nastroje konsumenckie się poprawiają, stabilizują się ceny surowców i opakowań, zaś wzrost płacy minimalnej i planowane podwyżki dla nauczycieli czy budżetówki powinny napędzić konsumpcję. Odblokowanie środków z KPO również powinno stymulować rynek.

Od początku roku branża napojowa mierzy się z kolejnym po opłacie cukrowej ograniczeniem – zakazem sprzedaży energetyków niepełnoletnim. Nie sądzimy jednak, że będzie miało to znaczący wpływ na tę kategorię. Zakaż może doprowadzić do czasowego spadku sprzedaży w części kanałów dystrybucji – przede wszystkim w sklepach małoformatowych o powierzchni do 300 m kw. – ale szacujemy, że nie przekroczy on 5 proc.