Choć nastawienie inwestorów do Taurona poprawiało się od pewnego czasu, to przełomowym była informacja o warunkach wydzielenia aktywów węglowych do Narodowej Agencji Bezpieczeństwa Energetycznego (NABE). W połowie lipca poinformowano, że Tauron Wytwarzanie zostanie przejęty za 1 zł, ale ze spłatą zadłużenia wobec spółki. Na dzień 30 września wynosiło 6,3 mld zł (ma zostać zmniejszone o 652 mln zł poprzez konwersję na kapitał własny). Najważniejsze jest jednak pozbycie się nieperspektywicznych i problematycznych bloków węglowych.

– Zgodnie z szacunkami Tauron najbardziej skorzysta na wydzieleniu aktywów do NABE. A to dlatego, że miał najstarszą flotę i zdejmuje mu się z barków największy problem. Historycznie zdarzały się takie sytuacje, że najstarszy blok, kiedy nie pracował, to spółka na tym zarabiała – tak było 2-3 lata temu. Później sytuacja się poprawiła, ale moim zdaniem krótkoterminowo. Według moich ostatnich wyliczeń za czerwiec i lipiec, produkcja w starszych blokach jest nieopłacalna – mówi Michał Sztabler, analityk Noble Securities.

Wybory na horyzoncie

Zanosi na to, że wicepremier Jacek Sasin jest zdeterminowany, aby przed wyborami sprawę utworzenia NABE zamknąć – pokazuje to fakt, że choć wysłał zapytanie do Komisji Europejskiej czy ta uzna transakcję za pomoc publiczną, to nie zamierza czekać na odpowiedź.

– Mamy jeszcze trochę niepewności co do tego, jak zareaguje Komisja Europejska, choć polscy urzędnicy przekonują, że wszystko jest w porządku. Pomysł jest procedowany w Sejmie i widać, że rządzący chcą zdążyć przed wyborami. Same wybory mogą także powodować, że inwestorzy rozgrywają jakiś bardziej pozytywny scenariusz dla energetyki – mówi Michał Kozak, analityk Trigon DM, który mocno podniósł wycenę akcji Taurona i rekomendację do “kupuj”.

Kurs akcji spółki mogą podbijać także plotki o ewentualnym łączeniu spółek energetycznych. Taka konsolidacja mogłaby nastąpić pod szyldem PGE, a w tej sytuacji Tauron stałby się celem przejęcia po to, aby jeden podmiot mógł korzystać z przepływów pieniężnych w segmencie dystrybucji i inwestować je w odnawialne źródła energii. Przede wszystkim jednak Tauron otrzymał lepsze warunki transakcji niż chociażby PGE.

– Patrząc na specyfikę płatności z NABE, to Tauron może liczyć na dużą płatność – ok. 3,5 mld zł - w przyszłym roku. W przypadku pozostałych spółek takiej różnicy nie ma, jest to rozłożone na osiem lat – mówi Michał Kozak.

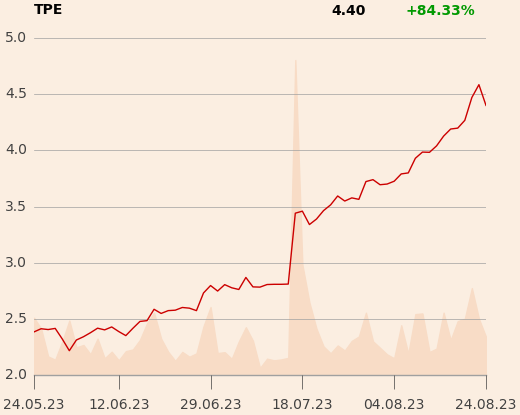

To spore kwoty nawet przy cenie akcji spółki w okolicach 4,30 zł, która oznacza kapitalizację przekraczającą 7,5 mld zł – ostatni raz Tauron był tyle wart latem 2015 r. Nie zmienia to jednak faktu, że akcjonariusze mniejszościowi byli w ostatnich latach mocno poszkodowani.

– Tauron w ostatnich dziesięciu latach ponad 10 mld zł zainwestował w realizację polityki energetycznej państwa – w węgiel i bloki węglowe. Tymczasem za Tauron Wydobycie dostał symbolicznego złotego, a teraz dostanie 5-6 mld zł, więc dorzucił do tego 4-5 mld zł, których mu nikt nie odda – zwraca uwagę Michał Sztabler.

Rozstrzelone wyceny od analityków

Rekomendacje analityków dla akcji Taurona są w większości pozytywne - sześć zaleceń brzmi “kupuj”, jedno “przeważaj”, a jedno trzymaj. Ceny docelowe są różnorodne - od 2,70 do 8,20 zł, ale w pięciu przypadkach przekraczają obecny kurs akcji, a najniższa zapewne wkrótce zostanie zaktualizowana.

Wydzielenie aktywów nie zmienia wszystkiego i nie sprawi, że spółki będą wyceniane po 9x EBITDA.

– Nasza wycena jest w okolicach obecnego kursu akcji, można więc zakładać, że spółka jest właściwie wyceniona. My mieliśmy bardziej konserwatywne założenia jeśli chodzi o przekazanie aktywów do NABE i to była różnica rzędu 1,5 mld zł na korzyść spółki. Braliśmy jednak pod uwagę zadłużenie wewnątrzgrupowe z końca marca, natomiast rozliczenie ma być na bazie bilansu z końca września, które jest bardziej korzystne dla Taurona. Może się jednak okazać, że to się zmieni i wrócimy do wskazań, o których mówiliśmy – nie wyklucza Michał Sztabler.

Różnicę w wycenach analityków może jednak tłumaczyć wielkość dyskonta stosowanego do przełożenia ryzyka politycznego na wartość spółki.

– Zwyżka na Tauronie jest dość duża, spółka była mocno przeceniona, co widać jeśli się popatrzy na rekomendacje analityków. Nawet po dużym wzroście notowań spółka nadal wyceniana jest z dyskontem do odpowiedników – a sam fakt dyskonta jest uzasadniony chociażby tym, że nie widać perspektywy na dywidendę w najbliższym czasie, są duże potrzeby inwestycyjne. Natomiast pytanie, jak duże to dyskonto powinno być, jest otwarte – mówi Michał Kozak.

On sam cenę docelową ustawił na poziomie 5,13 zł, co daje jeszcze blisko 20-procentowy potencjał wzrostu. Kapitalizacja wciąż nie chce dogonić zadłużenia z tytułu kredytów, które sięga blisko 18,5 mld zł, a nie wiadomo także, co się będzie działo na kapitale obrotowym, jeśli chodzi o środki przeznaczone na zakup pozwoleń na emisję CO2.

– Plusem jest zaawansowanie OZE lepsze niż w przypadku Enei, a spółka będzie miała mocno dystrybucyjny profil. Zwrot na aktywach w dystrybucji także wygląda korzystnie. Pole do wzrostu jest, ale nie wiemy, jak to wszystko będzie rozłożone w czasie. Uważam, że dyskonto nie domknie się w najbliższym czasie, a bardziej będzie rozłożone na lata. Dużo zależy od tego, co mówi rząd o tym sektorze, czy spółki będą się dzielić zyskiem z akcjonariuszami, jak będzie wyglądać regulowanie cen. Wydzielenie aktywów nie zmienia wszystkiego i nie sprawi, że spółki będą wyceniane po 9x EBITDA – mówi Michał Kozak.

Niemniej jednak ostatni wzrost kursu akcji przybliżył Tauron do wejścia do WIG20. Przy czerwcowej rewizji indeksu był na liście rezerwowej, a wartość pakietu w obrocie jest obecnie czwarta najwyższa w mWIG40. Aby jednak to nastąpiło przy najbliższej wrześniowej rewizji, spółka musiałaby się wyróżniać pod względem obrotów.