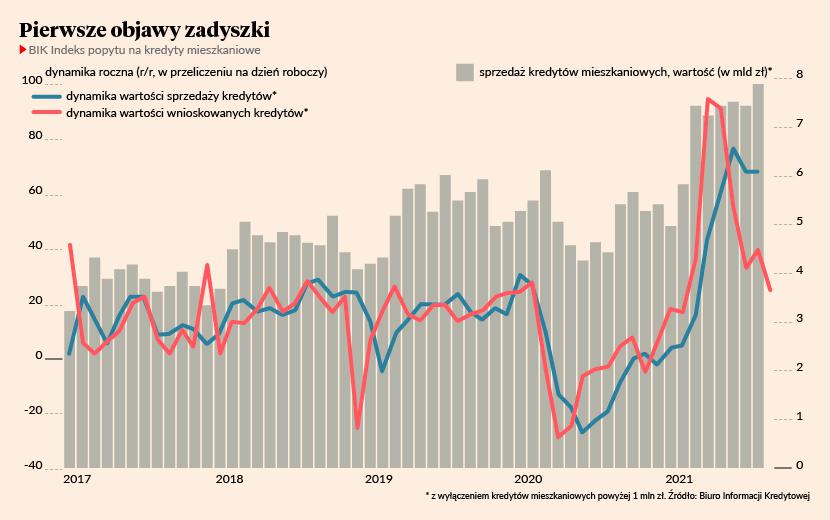

O kredyt mieszkaniowy w bankach i SKOK-ach we wrześniu wnioskowało łącznie 41,25 tys. potencjalnych klientów, w sierpniu zaś 41,88 tys. – wynika z danych Biura Informacji Kredytowej. Mimo, że w skali roku zauważalny jest trend wzrostowy (wrzesień 2021 r. był lepszy o 9,5 proc. niż ten w 2020 r.), to jednak z miesiąca na miesiąc widać spadek.

- Pomimo nadal panującego dużego optymizmu na rynku kredytów mieszkaniowych od marca mamy stopniowy spadek liczby wnioskodawców w ujęciu miesiac do miesiąca. Popyt w ujęciu liczby wnioskujących traci więc impet – zauważa prof. Waldemar Rogowski, główny analityk Biura Informacji Kredytowej.

Coraz wyższa kwota kredytu, coraz mniejsza ich liczba

Wartość BIK Indeks – Popytu na Kredyty Mieszkaniowe we wrześniu wyniosła 24,9 proc., co oznacza, że banki i SKOK-i przesłały do BIK zapytania o kredyty mieszkaniowe na kwotę wyższą r/r o 24,9 proc.

Waldemar Rogowski zaznacza jednak, że wysoki odczyt BIK Indeks – Popytu na Kredyty Mieszkaniowe jest przede wszystkim wynikiem wzrostu średniej kwoty wnioskowanego kredytu, rosnącej systematycznie już od czerwca 2020 r.

- W stosunku do grudnia 2020 r., średnia kwota wnioskowanego kredytu wzrosła o 25,5 tys. zł (8,3 proc.). Wynika to z coraz wyższych cen nieruchomości – podkreśla główny analityk BIK.

W minionym miesiącu średnia wartość wnioskowanego kredytu wyniosła 333 tys., w sierpniu jeszcze 330,2 tys. zł., zaś w czerwcu 2020 r. 277 tys. zł.

Będzie drożej i trudniej o kredyt

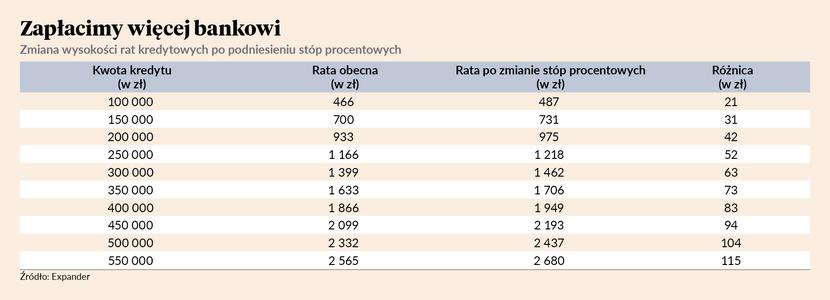

Środowa podwyżka stóp procentowych dodatkowo wpłynie na rynek kredytów mieszkaniowych.

- Wzrost oprocentowania wpłynie m.in. na spadek dostępnej kwoty kredytu o około 4 proc. – zauważa Jarosław Sadowski, analityk Expandera.

To pierwsza zmiana w ocenie analityka. Druga to nieunikniony wzrost wysokości raty.

Z wyliczeń Expandera wynika, że rata przeciętnego kredytu hipotecznego (w kwocie 330 tys. zł) na 25 lat wzrośnie o 69 zł. Jarosław Sadowski zaznacza jednak, że na to, jak bardzo wzrośnie rata, wpłynie przede wszystkim wysokość zadłużenia pozostała do spłaty, pozostały okres do spłaty i jaka jest marża. Podkreśla, że najszybciej wzrosną raty nowo udzielanych kredytów.

Dodaje także, że w przypadku większości osób już spłacających kredyty hipoteczne wzrost raty pojawi się zapewne dopiero od stycznia przyszłego roku.

- Banki najczęściej aktualizują oprocentowanie takich kredytów raz na trzy miesiące. Nie zawsze są to jednak kwartały kalendarzowe. Dlatego niektórzy podwyżkę zobaczą już w listopadzie lub w grudniu - zaznacza analityk Expandera.

Analityk Expandera uważa, że największy boom kredytowy mamy już za sobą.

- Podwyżka ta nie będzie miała aż tak dużego wpływu na osoby kupujące mieszkanie w celu zaspokojenia potrzeb rodzinnych, bo oni i tak je kupią, tylko może mniejsze, albo w innej lokalizacji. W większym stopniu będzie ona miała znaczenie dla nabywców mieszkania pod inwestycję, posiłkujących się kredytem hipotecznym. Jednak nie spodziewam się załamania trendu, a jego spowolnienie - podsumowuje Jarosław Sadowski.