Debatę o inflacji rozpoczęło dwóch ekonomistów – Amerykanin Lawrence Summers, były sekretarz skarbu i wpływowy ekonomista z Uniwersytetu Harvarda, oraz Francuz Olivier Blanchard, były szef analiz Międzynarodowego Funduszu Walutowego i profesor na bostońskiej politechnice MIT. Obaj należą do zwolenników wspierania gospodarki dużymi wydatkami budżetowymi w trakcie kryzysu, ale jednocześnie obaj ostatnio ostrzegali, że wahadło luźnej polityki fiskalnej zaczyna nadmiernie się wychylać.

Summers i Blanchard uważają, że pakiet wsparcia gospodarki prezydenta Joego Bidena, sięgający ok. 10 proc. PKB, jest za duży i doprowadzi do znaczącego wzrostu inflacji. Amerykanin uważa wręcz, że inflacja może wzrosnąć do poziomu niewidzianego od 30-40 lat (można domniemywać, że chodzi o wzrost cen rzędu 5 proc.). Ponadto obaj ekonomiści twierdzą, że wspieranie gospodarki poprzez bieżące transfery (plan Bidena zakłada głównie jednorazowe płatności dla gospodarstw domowych i samorządów) uniemożliwi sfinansowanie rozwoju infrastruktury w nadchodzącej dekadzie.

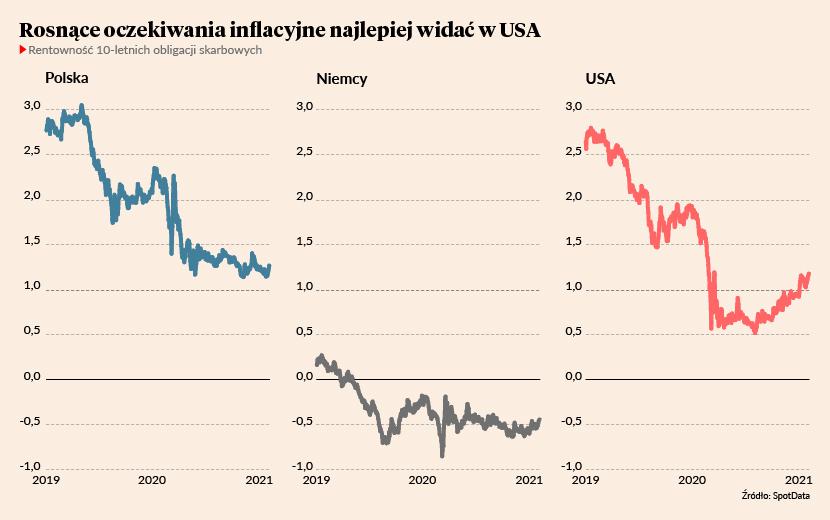

Opinii obu ekonomistów dość uważnie słuchają rynki finansowe, ponieważ obaj są doświadczonymi praktykami ekonomii i polityki publicznej. Wpisują się one w trwające od kilku tygodni „zakłady reflacyjne” na rynkach – jak nazwali to ekonomiści banku Pekao. Chodzi o stopniowy wzrost wyceny wyższych stóp procentowych w notowaniach średnio i długoterminowych instrumentów finansowych. Widać to szczególnie w rentowności 10-letnich amerykańskich obligacji skarbowych. Jak pokazuję na wykresie, rentowność ta mocno wzrosła w ostatnich tygodniach, wskutek wycenienia wyższej ścieżki stóp procentowych w dolarach w przyszłości. Wprawdzie rentowność papierów 2-letnich zupełnie się nie zmienia, co oznacza, że inwestorzy oczekują podwyżek raczej za 4-5 lat niż 2-3 lata, ale po raz pierwszy od dawna zaczyna się mówić o możliwej przyszłej zmianie trendów w inflacji i stopach procentowych.

W Polsce też widoczne są przejawy zakładów reflacyjnych - tyle że u nas spekuluje się o podwyżkach już w perspektywie dwóch lat. Bank Pekao napisał w komentarzu: „Kwotowania długich kontraktów FRA wskazują, że rynek wycenia wzrost stawki WIBOR 3M o blisko 40 punktów bazowych [do października 2022 – przyp IM]. Najwyraźniej rynek nabiera przekonania, że szybkie odbicie globalnej gospodarki i dynamiczne ożywienie w kraju skłonią RPP do niewielkiej podwyżki stóp procentowych pod koniec 2022 r”.

Pojawia się pytanie: czy te rynkowe zakłady są słuszne? Pamiętam, jak w ostatnich 5-6 latach rynek wielokrotnie szykował się do cyklu podwyżek stóp procentowych i za każdym razem to był falstart. Inwestorzy nie doceniali, jak silny jest długookresowy światowy trend obniżającej się inflacji, i jak mocno Polska jest pod tym względem zależna od trendów panujących w innych krajach. To doświadczenie powinno skłaniać do ostrożności w prognozowaniu podwyżek stóp. Co więcej, obecna sytuacja gospodarcza wciąż jest bardzo trudna. Świat znajduje się w recesji, a prognozy ożywienia są wciąż tylko prognozami.

Natomiast warto rosnące oczekiwania dotyczące inflacji i stóp procentowych odnotować. Jest to zjawisko wymagające monitorowania, któremu zamierzam poświęcić w najbliższym czasie więcej uwagi.