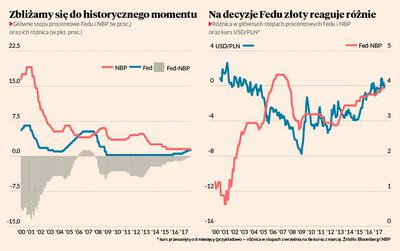

Wiele wskazuje na to, że w przyszłym roku stopa funduszy federalnych Fed będzie wyższa niż stopa referencyjna NBP. Stanie się tak po raz pierwszy od dziesięciu lat. Wzrost stopy procentowej w dolarach bez reakcji ze strony stóp procentowych w złotych może odciągnąć kapitał portfelowy z Polski i doprowadzić do przeceny polskiej waluty, ale historia pokazuje, że rynek nie lubi schematów — czasami w okresach rosnących stóp za oceanem złoty się umacniał.

Obecnie główna stopa procentowa Fedu to 1,25 proc., a RPP 1,5 proc. Rynkowy konsens zakłada, że stopy wyrównają się w czwartym kwartale tego roku, po tym jak Fed podniesie cenę pieniądza o 0,25 pkt. baz. Od drugiej połowy 2018 r. stopa amerykańska może być już wyższa. Do tej pory z taką sytuacją mieliśmy do czynienia jedynie w okresie styczeń 2006 — sierpień 2007.

Walutowe przepychanki

Przekonanie o tym, że malejąca różnica między stopami procentowymi w Polsce i Stanach Zjednoczonych może być negatywna dla złotego, jest na rynku powszechne. Ekonomiści mBanku napisali w jednym z komentarzy: „Obok wyższej ścieżki stóp procentowych w Stanach Zjednoczonych oznacza to również większe pole manewru dla EBC i wyższą ścieżkę stóp procentowych tamże. Przy niezmienionym zachowaniu i podejściu RPP, która ewidentnie nie pozwala oczekiwaniom dotyczącym podwyżek w Polsce przybliżać się w czasie, oznacza to zawężenie dysparytetu stóp procentowych i coraz większą presję na osłabianie złotego”. Ale nie wszyscy tak uważają. Na przykład ekonomiści BNP Paribas twierdzą, że wpływ Fedu na waluty rynków wschodzących jest ograniczony, a w dłuższym okresie kursy dążą do poziomów oczyszczonych z chwilowych zawirowań.

— Decyzje Fedu nie mają wpływu na cykl walutowy, wywołują jedynie szum — powiedział Bryan Carter, szef działu obligacji z rynków wschodzących z BNP Paribas, cytowany przez agencję Bloomberg. W latach 2006-07, gdy stopa Fedu przewyższała NBP, złoty nie osłabił się do dolara. Wręcz przeciwnie: od stycznia 2006 do sierpnia 2007 r. kurs USD/PLN spadł z 3,15 do 2,81. Trzeba tu co prawda wziąć poprawkę na to, że inwestorzy antycypują ruchy banków centralnych i grają pod konkretne scenariusze wcześniej. Jednak nawet po przesunięciu kursu USD/PLN o sześć miesięcy wstecz względem zmian stóp widać, że w okresie malejącej różnicy w cenie pieniądza złoty nieraz się umacniał — m.in. w tym roku.

To, że złoty reaguje różnie na zmiany stóp Fedu, może wynikać z tego, że podwyżki stóp w Stanach Zjednoczonych mogą zwiększać atrakcyjność lokowania kapitału w dolarach i odciągać kapitał od rynków wschodzących, ale może być też odwrotnie. Podwyżka stóp przez Fed może odzwierciedlać dobrą kondycję amerykańskiej i światowej gospodarki, a to sprzyja apetytowi na ryzyko i popytowi na waluty rynków wschodzących. Stąd ambiwalentne reakcje inwestorów.

Siła oddziaływania

Ważne pytanie jest nie tylko takie, jaki wpływ Fed będzie miał na złotego, ale też jaki wpływ będzie miał na NBP i stopy procentowe w Polsce. Badania ekonomiczne sugerują, że banki centralne na świecie często podążają za Fedem w swojej polityce. Boris Hofmann i Előd Takáts, ekonomiści Banku Rozliczeń Międzynarodowych (BIS), przeprowadzili badanie, w którym udowodnili wysoką zależność między stopami procentowymi w Stanach Zjednoczonych a rynkami rozwiniętymi i mniejszymi rynkami rozwiniętymi (łącznie 30 krajów, w tym Polska).

Dotyczy to zarówno stóp rynkowych (krótkoi długookresowych), jak i referencyjnych, wyznaczanych przez banki centralne. Ekonomiści starali się uchwycić zależność „oczyszczoną” z różnego rodzaju warunków makroekonomicznych. Na podstawie danych kwartalnych z lat 2000-14 wyliczyli, że korelacja między stopą procentową Fedu a pozostałymi krajami wynosi 63 proc. Z tego wynikałoby, że za prawie dwie trzecie zmian globalnych stóp procentowych w ostatnich latach odpowiada Fed.

Od końca 2007 r. do końca 2014 r. główne stopy banków centralnych na świecie spadły średnio o blisko 3 pkt. proc. Zgodnie z szacunkami, aż 2 pkt. proc. to pochodna ruchów stóp dolarowych. „Wyniki naszych badań sugerują, że w warunkach silnej ekonomicznej i finansowej integracji rynków, ani stopy procentowe, ani polityka monetarna nie są w pełni niezależne. Nawet w obliczu płynnych kursów walutowych prowadzenie przez banki centralne polityki monetarnej opartej jedynie na czynnikach krajowych i ignorującej ruchy bazowych gospodarek rozwiniętych z obszaru polityki monetarnej, jest trudne, choć formalnie rzecz biorąc możliwe” — czytamy w raporcie.

Monetarna niezależność

W latach 2007-09, kiedy Fed wyciągał amerykańską gospodarkę z zapaści, stopy procentowe spadały w wielu krajach, ale akurat nie w Polsce — w tym czasie stawka referencyjna NBP pięła się w górę. Zdaniem ekonomistów, także teraz wpływ ruchów Fedu na decyzje członków krajowej RPP będzie ograniczony.

— Nie sądzę, aby wyższa stopa procentowa Fedu była źródłem dyskomfortu dla RPP. Scenariusz kolejnych podwyżek stóp za oceanem w dużym stopniu jest już przez rynki zdyskontowany. Co więcej, amerykański kapitał wrażliwy na decyzje polityki monetarnej odpłynął z Polski wcześniej, tj. w momencie, gdy Fed zaczął wycofywać się z luzowania ilościowego, a potem rozpoczął cykl podwyżek stóp. Nie spodziewam się, aby kolejne ruchy zacieśniające ze strony Fedu wywarły istotny wpływ na rynki, a przez to także na decyzje członków RPP — mówi Grzegorz Maliszewski, główny ekonomista Banku Millennium.

Grzegorz Ogonek, ekonomista BZ WBK, dodaje, że światowa gospodarka wyszła co prawda z kryzysu, ale ryzyko wojen walutowych nie znikło całkowicie, a więc w uproszczeniu — ten, kto podwyższa stopy jako pierwszy, robi tak, bo musi (zmusza go sytuacja gospodarcza), a reszta na tym korzysta. Ociąganie się za liderem może potencjalnie osłabić krajową walutę, a to daje zazwyczaj wymierne korzyści gospodarcze w postaci poprawy konkurencyjności. Ale to niejedyny argument, który może zniechęcać NBP do szybkiej modyfikacji parametrów polityki pieniężnej.

— Obecny cykl różni się nieco od poprzednich, bo ożywienie gospodarcze nie przekłada się na wyraźny wzrost inflacji bazowej. Jest to więc kwestia uznaniowa, czy któryś bank centralny reaguje z wyprzedzeniem, uwzględniając chociażby niskie bezrobocie i w konsekwencji oczekiwany wzrost presji płacowej, czy też czeka na to, aż inflacja wyraźnie przyspieszy, i dopiero wówczas reaguje. Obecnie NBP zdecydowanie bliżej do drugiego podejścia. Poparcie dla trwania przy obecnym poziomie stóp jest silne — mówi Grzegorz Ogonek.

Sam Fed ma ograniczony wpływ na decyzje podejmowane przez członków naszej RPP, ale jeżeli jego ruchy uznamy za kierunkowskaz dla globalnej polityki pieniężnej, narracja jest zupełnie inna.

— Realizacja bieżącej projekcji Fedu, a więc trzy podwyżki do końca 2018 r., bez ruchów ze strony innych banków centralnych prawdopodobnie nie miałaby większego wpływu na decyzje RPP. Ale jeżeli EBC i inne banki centralne regionu również zaczną zacieśniać politykę monetarną, wówczas można zakładać, że wymusi to podwyżki ze strony NBP — mówi Monika Kurtek, główna ekonomistka Banku Pocztowego.