Jednak o tym, że jakiś "progres" w tej sprawie jest informowała też telewizja CNN. Warto też zwrócić uwagę na wypowiedzi członków Fed (Jefferson, Bullard), które wybrzmiały "jastrzębio" - to element przekazu mający dać rynkom do zrozumienia, że oczekiwania związane z obniżkami stóp przez Fed w tym roku, nie mają sensu. Niemniej rynek nadal wycenia początek cyklu luzowania od września. W temacie pozostałych banków centralnych - prezes BOJ (Ueda) przyznał, że inflacja ustanowiła szczyt i powinna opadać w kolejnych okresach, co lekko osłabiło notowania JPY. Z kolei wiceprezes EBC (de Guindos) w wywiadzie dla włoskiej gazety Il Sole 24 Ore przyznał, że jesteśmy blisko końca cyklu podwyżek, dlatego decydenci zdecydowali się na ostatnim posiedzeniu podnieść stopy procentowe jedynie o 25 punktów baz. Rynek nie wyklucza, że czerwcowa podwyżka stóp o 25 punktów baz. do 3,50 proc. może być ostatnią. Szanse na taki ruch 27 lipca tylko nieznacznie przekraczają 50 proc.

Dzisiaj w kalendarzu mamy publikację prognoz gospodarczych Komisji Europejskiej (godz. 11:00), oraz doniesienia ze szczytu ministrów finansów Eurogrupy. Po południu uwagę mogą zwrócić wystąpienia członków Fed (Bostic, Barkin, Cook). W krótkim terminie kluczowy dla dolara może być dalszy rozwój wypadków na Wall Street.

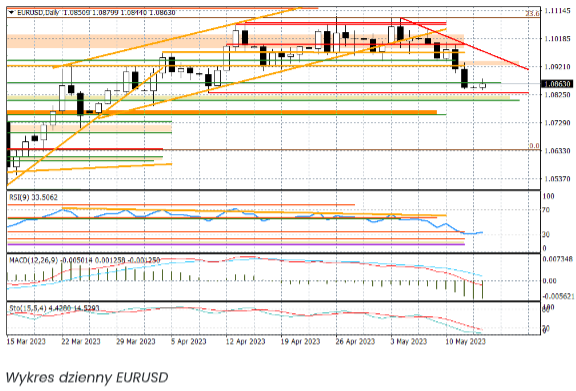

EUR/USD - jak duży będzie ząbek?

Technicznie mamy do czynienia na EUR/USD raczej z krótkotrwałym odbiciem (tzw. ząbkiem na wykresie), niż powrotem do trendu wzrostowego i ponownym atakiem na szczyty przy 1,11. Pytanie, zatem bardziej dotyczy skali owego odbicia, które może się pojawić w najbliższych dniach i warunków do jego zaistnienia. Te mogą płynąć z rynków akcji - jeżeli na Wall Street utrzyma się dzisiaj optymizm widoczny rano na kontraktach terminowych, to EUR/USD próbowałby podbić wyżej. Kluczowa na przestrzeni najbliższych dni strefa oporu to rejon 1,0925-45. Niemniej ten sam rynek akcji jest kluczowym elementem dla rozegrania scenariusza dalszego umocnienia się dolara na szerokim rynku.

Opublikowane dzisiaj dane ze strefy euro wypadły mieszanie. Z jednej strony KE zrewidowała w górę prognozy z lutego dla inflacji i PKB na lata 2023-24, ale z drugiej rozczarowująco wypadła dynamika produkcji przemysłowej w strefie euro za marzec, co wpisuje się w sygnalizowaną wcześniej słabość tych danych z Niemiec. To w połączeniu z ostatnimi komentarzami de Guindosa z EBC zaczyna prowadzić do wniosku, że czerwcowa podwyżka stóp może być ostatnią w cyklu, a to oczywiście nie pomagałoby euro.