Branżowy indeks WIG-Odzież w 2021 r. na giełdzie nie tylko odrobił koronawirusowe straty, ale po mocnej wiosennej hossie wspiął się na nowy lokalny szczyt. W maju i czerwcu przebijał poziom 7 tys. pkt., który jest najwyższy od trzech lat. Dzięki temu wskaźnik, który w 2020 r. był jednym z najsłabszych pod względem stopy zwrotu, w 2021 r. ociera się o podium.

Pierwszy impuls do ruchu w górę - a w zasadzie jeszcze wówczas do rozpoczęcia procesu odrabiania strat - pojawił się na przełomie października i listopada, gdy kształtów nabrało dopuszczenie szczepionek do użytku, a co za tym idzie – wyjście z lockdownu. W kolejnych miesiącach akcje były akumulowane i systematycznie drożały.

Zwyżki przyspieszyły na przełomie kwietnia i maja, gdy indeks WIG-Odzież w 13 sesji urósł o przeszło 27 proc. To wówczas spełniło się marzenie kupujących – 4 maja otwarto sklepy w galeriach handlowych.

Warto jednak zauważyć, że choć odzieżówka była jedną z branż, które najpóźniej ruszyły do odrabiania koronawirusowych strat, to jednak również tutaj zdążył zadziałać mechanizm „kupuj plotki, sprzedawaj fakty”. Osoby, które pod koniec kwietnia kupowały papiery firm z branży pod otwarcie galerii, wcale nie wchodzili w aż tak przeceniony przez pandemię sektor, jak mogłoby się wydawać. WIG-Odzież do przedpandemicznych poziomów dobił w połowie kwietnia, a przecież później przyszły jeszcze kolejne zwyżki. Ostatnie wyhamowanie notowań wydaje się jednak sugerować, że inwestorzy zadali sobie wreszcie pytanie: czy nie przesadziliśmy z optymizmem?

Miesiąc wielkiej zmiany

Maj niewątpliwie zmienił sposób patrzenia na branżę. I choć wiosenne otwarcie galerii było do przewidzenia, to jednak co innego oczekiwania, a co innego rzeczywistość. Dane, które do tej pory napłynęły z branży nie są jednoznaczne.

Z jednej strony dane Polskiej Rady Centrów Handlowych wskazują na mocny wzrost odwiedzalności galerii. W tygodniu otwarcia frekwencja w galeriach handlowych była o 42 proc. wyższą niż przed rokiem. Także dane za ostatni dostępny tydzień (24-30 maja) pokazują postęp w tej kwestii (+17 proc.). Z drugiej strony jeżeli weźmiemy pod uwagę „nieskażone” pandemią wyniki za 2019 r., to względem bazy sprzed dwóch lat w przytoczonych tygodniach frekwencja w galeriach wyniosła odpowiednio 90 proc. i 87 proc. Ruch jest zatem o kilkanaście procent mniejszy.

Spółki dają sygnał

Istotniejsze od ruchu są jednak obroty, a tutaj ze spółek płyną uspokajające sygnały. Na początku czerwca na konferencji po wynikach za I kwartał prezes CCC Marcin Czyczerski poinformował, iż jest zadowolono z ruchu w sklepach w maju oraz że konwersja pozostaje wysoka. Jak podkreśłił, otwarcie sklepów stacjonarnych wpłynęło istotnie także na sprzedaż w kanale e-commerce. Dynamiki spadły, ale nadal pozostają wysokie. A to przecież właśnie wyparcia sprzedaży internetowej przez powrót sprzedaży stacjonarnej obawiali się w maju analitycy.

Jeszcze bardziej „byczy” sygnał dał drugi z liderów – LPP. Spółka zapowiedziała pod koniec maja rekordową dywidendę w wysokości 834 mln zł. I to mimo straty w wysokości 410 mln zł za poprzedni rok. To pokaz tego, jaką płynnością dysponuje spółka, a także sugestia, że wyniki po otwarciu galerii są satysfakcjonujące.

Bardziej szczegółowy wgląd w majową sytuację daje raport VRG, które w ubiegłym tygodniu opublikowało miesięczne dane sprzedażowe. Na poziomie skonsolidowanym grupa wypracowała 102,6 mln zł przychodów (+64 proc. r/r). Segment odzieżowy osiągnął 57,6 mln zł przychodów (+45 proc. r/r), a część jubilerska 45,0 mln zł (+97 proc. r/r). Cześć stacjonarna wypracowała 88,6 mln zł (wobec 40,1 mln zł przed rokiem), a marże skoczyły o 7,9 pkt proc. do 55,6 proc. Warto jednak dodać, że sprzedaż w kanale on-line wyniosła 14,0 mln zł, czyli była o 38 proc. niższa niż przed rokiem.

"Informację odbieramy jako pozytywną, bowiem odczyt był lepszy od naszych założeń zarówno w ujęciu przychodowym, jak i marżowym (oczekiwaliśmy odpowiednio 96,8 mln zł i 53,2 proc.). Warto przy okazji zwrócić uwagę, że VRG poprawiło odczyt nie tylko względem maja 2020, ale także w porównaniu do maja 2019 (wyższe rentowność i sprzedaż z mkw.)“ – skomentowali raport analitycy DM BDM.

Liderzy zamazują nieco obraz

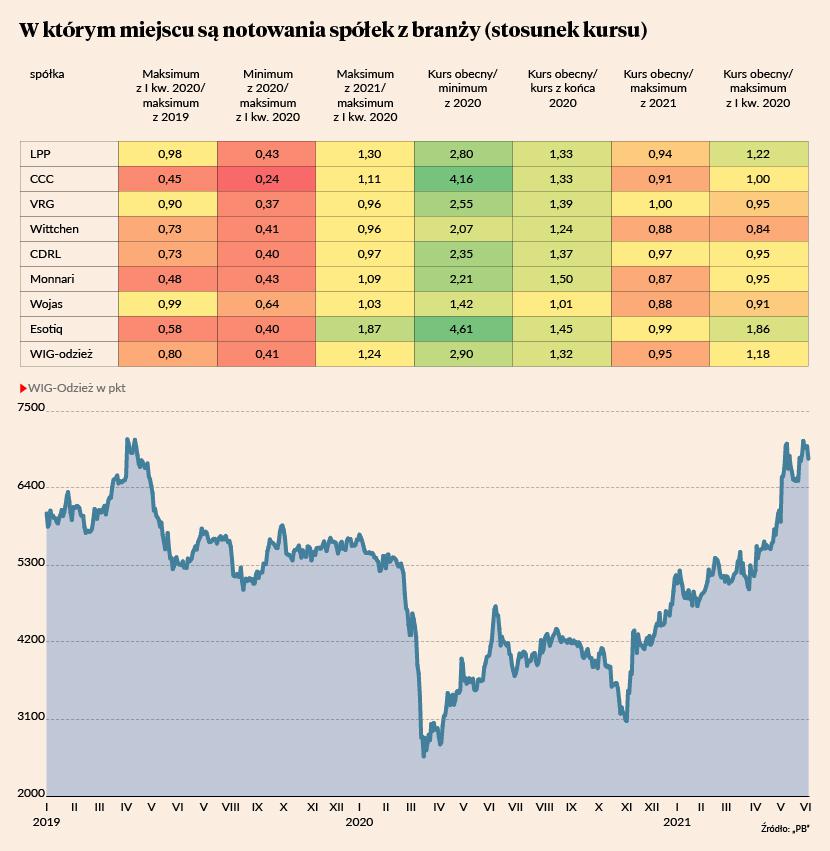

Z odniesieniami do 2019 r. należy być o tyle ostrożnym, że branża przed pandemią wcale nie była w hossie - przynajmniej na giełdzie. W gronie przebadanych ośmiu kluczowych detalistów modowych, żaden w I kwartale 2020 r. (przed pandemią) nie wspiął się powyżej maksimów z 2019 r. Symbolem jest oczywiście CCC, które przecież w styczniu 2020 r. ogłaszało nową strategię, która miała umożliwić powrót na wzrostową ścieżkę. Gigant z Dolnego Śląska jeszcze przed pandemią doznał ogromnych strat na giełdzie, a w trakcie lockdownu konieczna okazała się emisja akcji. Dzisiejsze CCC to zupełnie inna firma, niż ta sprzed dwóch lat i nie jest to tylko efekt pandemii.

Pandemia przyspieszyła rozwój e-commerce’u, który nawet jeśli po otwarciu sklepów stacjonarnych nieco przyhamuje, to jednak jego rola w branży jest obecnie zupełnie inna niż w 2019 r. Warto zresztą dodać, że to właśnie e-commerce pchał w górę notowania liderów branży (CCC i LPP) jeszcze przed otwarciem sklepów i sprawił, że duet ten wyróżnia się na tle branży, jeśli porównać obecne poziomy notowań do maksymalnych z I kwartału 2020 r. Lepszą stopę zwrotu ma jedyne Esotiq, który zanotował świetne wyniki za I kwartał 2021 r. W sprawozdaniu zarządu tej spółki również podkreślano rolę rozwoju e-commerce’u w tym wyniku.

Mocna w ostatnim roku postawa liderów przesłania jednak jeden istotny fakt. WIG-Odzież jest wprawdzie notowany 18 proc. powyżej maksimum z I kwartału 2020 r., jednak jest to zasługa przede wszystkim LPP, które ma 67-procentowy udział w indeksie. Większość spółek z branży nadal jest notowanych poniżej przedpandemicznych poziomów (mediana dla przebadanej ósemki wynosi -5 proc.). Dla takich spółek dobre wyniki, osiągnięte w okresie po otwarciu galerii mogą być krótkoterminowym impulsem do dalszych zwyżek. Dotyczy to szczególni tych firm, które najmocniej traciły udziały w rynku z powodu m.in. słabości w kanale on-line. W długim terminie słaba pozycja w e-commerce nie wróży jednak niczego dobrego, jest to bowiem pokoleniowy megatrend, a nie jedynie pandemiczny wyskok. Teoretycznie więc najwięksi beneficjenci otwarcia galerii wcale nie muszą być najlepszymi wyborami inwestycyjnymi.

W którym miejscu są notowania spółek z branży (stosunek kursu)

| spółka | Maksimum z I kw. 2020/ maksimum z 2019 | Minimum z 2020/maksimum z I kw. 2020 | Maksimum z 2021/ maksimum z I kw. 2020 | Kurs obecny/ minimum z 2020 | Kurs obecny/ kurs z końca 2020 | Kurs obecny/ maksimum z 2021 | Kurs obecny/ maksimum z I kw. 2020 |

| LPP | 0,98 | 0,43 | 1,30 | 2,80 | 1,33 | 0,94 | 1,22 |

| CCC | 0,45 | 0,24 | 1,11 | 4,16 | 1,33 | 0,91 | 1,00 |

| VRG | 0,90 | 0,37 | 0,96 | 2,55 | 1,39 | 1,00 | 0,95 |

| Wittchen | 0,73 | 0,41 | 0,96 | 2,07 | 1,24 | 0,88 | 0,84 |

| CDRL | 0,73 | 0,40 | 0,97 | 2,35 | 1,37 | 0,97 | 0,95 |

| Monnari | 0,48 | 0,43 | 1,09 | 2,21 | 1,50 | 0,87 | 0,95 |

| Wojas | 0,99 | 0,64 | 1,03 | 1,42 | 1,01 | 0,88 | 0,91 |

| Esotiq | 0,58 | 0,40 | 1,87 | 4,61 | 1,45 | 0,99 | 1,86 |

| WIG-odzież | 0,80 | 0,41 | 1,24 | 2,90 | 1,32 | 0,95 | 1,18 |

Źródło: “PB”