191,3 mln EUR (ok. 0,9 mld zł) – na tyle niemiecka firma Dennemeyer Consulting oszacowała wartość całego portfolio własności intelektualnej (IP) notowanego na NewConnect Genomtecu. Polska spółka stworzyła dopuszczony już do obrotu w UE system składający się z urządzenia i paneli testowych, z zakresu mobilnej diagnostyki molekularnej. Wspomniana wycena uwzględnia dziewięć posiadanych już patentów i zatwierdzenie 26 wniosków patentowych.

Firma to nie tylko IP

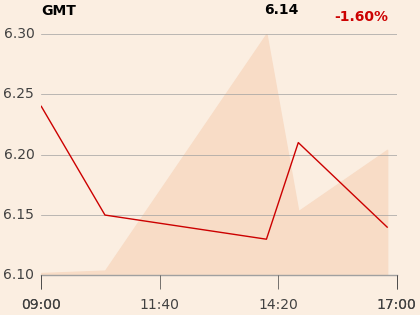

Kapitalizacja Genomtecu wynosi ok. 130 mln zł, czyli mniej więcej tyle co podczas giełdowego debiutu w marcu 2021 r. Na starcie wtorkowej sesji kurs wzrósł o kilka procent, po czym znalazł się pod kreską.

– Przyjęta maksymalna wartość portfela IP oparta jest na konserwatywnym założeniu 14-letniej ochrony patentowej, a w przypadku części naszych zgłoszeń ten okres wynosi 16-20 lat. Ponadto wycena dotyczy wyłącznie potencjalnej wartości naszego IP – gdyby ktoś chciał je wykupić i wykorzystać we własnym celu bez naszego know-how, zespołu, czy relacji z partnerami. Tymczasem przejęcia w branży obejmują standardowo wszystko, co spółki mają do zaoferowania. Teoretycznie wartość całego przedsiębiorstwa powinna więc być większa niż wartość samego IP – mówi Miron Tokarski, prezes i współzałożyciel Genomtecu.

– Spółki chętnie przytaczają w prezentacjach wielomiliardowe transakcje, niemniej niekoniecznie są one porównywalne – zwłaszcza gdy mamy do czynienia z unikatowym IP. Jego niezależna wycena daje zarządowi większą pewność w przedstawianiu oczekiwań w negocjacjach. Jednak i to niesie za sobą niepewność, na bazie jakich założeń została ona przygotowana. Dlatego zawsze liczy się tylko to, ile ostatecznie ktoś będzie chciał zapłacić – komentuje Sylwia Jaśkiewicz, analityczka DM BOŚ.

Argument do negocjacji

Firma rozpoczęła we wrześniu 2022 r. przegląd opcji strategicznych i zawarła umowę z Dennemeyerem, a w listopadzie wybrała spółkę Clairfield na doradcę, który ma pomóc jej w znalezieniu branżowego partnera. Otrzymana wycena IP ma natomiast sprzyjać zakończeniu z sukcesem przeglądu, a następnie ewentualnych negocjacji i transakcji.

– Dennemeyer przygotował raport odpłatnie, niemniej zastosował międzynarodowe standardy i z racji swej renomy oraz regulacji obowiązujących w Niemczech gwarantuje niezależność – zapewnia Miron Tokarski.

Podkreśla, że tego typu wyceny IP przygotowują kupujący, zanim zainwestują. Sprzedający natomiast mają zawsze wewnętrzne szacunki bazujące na podobnych transakcjach w branży, obarczone jednak dużym ryzykiem błędu z racji unikatowości własności intelektualnej.

– Nam natomiast zależało na niezależnej wycenie naszego IP metodą, która uniemożliwia arbitralną ocenę przez wyceniającego tego, czy dana technologia jest bardziej przełomowa od innej. Dennemeyer określił, ile dana firma musiałaby zainwestować, by móc wprowadzić na rynek technologię opartą na takiej własności intelektualnej jak nasza. A trzeba pamiętać, że takie prace są obarczone ryzykiem i zainwestowanie określonej kwoty nie gwarantuje sukcesu. Dlatego firmy z naszej branży naturalnie wolą zapłacić nawet więcej, by mieć zweryfikowaną technologię, a nie tylko teoretyczny projekt – wyjaśnia menedżer.

Możliwa sprzedaż przed komercjalizacją

Genomtec informuje, że otrzymany raport – wielokrotnie większy od fragmentu wykorzystanego przez niego w komunikacie giełdowym – dogłębnie analizuje jego portfolio IP na tyle rynku i wskazuje potencjalne kierunki ochrony własności intelektualnej. Przyznaje, że zyskuje dzięki niemu dodatkowy argument do potencjalnych negocjacji z inwestorami.

– Jesteśmy na wczesnym etapie współpracy z doradcą. Sytuacja na rynku sprawia, że bardziej realne w naszym przypadku będzie pójście tą drogą co Scope Fluidics [Bio-Rad zapłaci za jego system do szybkiego wykrywania zakażeń wirusowych i bakteryjnych maksymalnie 170 mln USD – red.] i sprzedaż technologii przed jej szeroką komercjalizacją. Niemniej nie kończymy przeglądu opcji strategicznych właśnie dlatego, by określić optymalne rozwiązanie dla naszych akcjonariuszy, ponieważ to oni będą musieli zatwierdzić warunki wypracowane przez zarząd – mówi szef Genomtecu, będący drugim pod względem wielkości akcjonariuszem (14,5 proc.).