Spółka ucieka się do wulgaryzmów i standardowych zaprzeczeń, niechcący [jednak] kończy na wyznaniu i potwierdzeniu wielu naszych ustaleń - tak Ningi Research we wpisie na platformie X zachęca do obejrzenia zapisu konferencji CCC w serwisie Youtube.

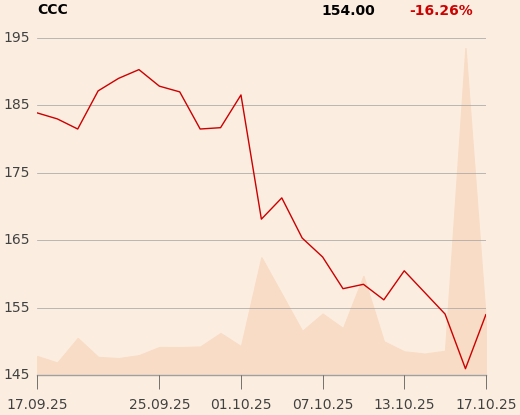

Konferencja, którą relacjonowaliśmy w PB, odbyła się w czwartek o godz. 15, czyli w dniu, w którym pojawił się głośny raport stawiający modową spółkę w niekorzystnym świetle. Kurs jej akcji zareagował spadkiem nawet o 14 proc., choć pod koniec sesji większość strat została zniwelowana.

Opóźnienia w ekspansji, sprzeczności w kwestii marży

Ningi Research podkreśla, że CCC potwierdziło znaczące opóźnienia w realizacji celu ekspansji sklepów i obniżyło cel z 350 do 325 tys. mkw. Do tej pory - jak powiedział Dariusz Miłek - powierzchnia wzrosła o 160 tys., a drugie tyle powstanie do końca roku obrotowego (do końca stycznia 2026).

W kluczowej kwestii, czyli zawyżania wyników grupy zapychaniem kanału dystrybucji, jakim są sklepy MKRI, Ningi nie odniosło się do danych przedstawionych przez CCC ("Dane o wpływie MKRI na EBITDA w wysokości 270 mln są absurdalne, bo marży towarowej od początku wspólpracy mamy 122 mln zł" - mówił Łukasz Stelmach, CFO CCC).

Marża towarowa to jednak nie wynik EBITDA, a ten analityk PKO BP na podstawie danych przedstawionych przez spółkę i własnego doświadczenia szacuje na od 76 do 130 mln zł, a więc przynajmniej na połowę mniej niż podawało Ningi.

Short seller (Ningi ujawniło, że zajęło pozycję krótką na akcjach CCC, a więc nakierowaną na zarabianie na spadku notowań) dość dokładnie policzył natomiast należności od spółki MKRI, którą uznaje za niewypłacalną.

"Spółka [CCC - red.] de facto finansuje MKRI poprzez nieujawnione pożyczki maskowane jako opłacone sponsoringi” - pisze Ningi.

Słowa o sponsorowaniu padły z ust Dariusza Miłka, a wśród analityków z polskich biura maklerskich ta kwestia wzbudziła wątpliwości, bo oprócz sprzedaży towarów zaksięgowano także przychody z wyposażaenia sklepów w meble i ich remontu.

Konflikt interesów

Ningi podkreśla także, że na konferencji spółka pzyznała, iż dyktuje wszystkie kluczowe obszary w MKRI, takie jak zarządzanie produktem i projektowanie sklepów. Formalnie do CCC należy 10 proc. akcji MKRI, a pozostałe 41 proc. jest przedmiotem wniosku o koncentrację do UOKiK-u.

Ukrytą kontrolę Ningi postrzega jako ryzyko otrzymania wysokiej, sięgającej nawet 1 mld zł kary od regulatora.

"Zapytany bezpośrednio o zarzuty dotyczące „gun-jumping” [chodzi o przejęcie kontroli przed formalną zgodą - red., prezes stracił panowanie i wyrzucił z siebie: „Ale ten raport to jest bullshit, tam nic się nie trzyma prawdy...” - pisze Ningi.

Analityk PKO BP kwetii powiązań z MKRI nie uznaje za sensacyjną (uważa, że powiązania nie były tajemnicą) i nie spodziewa się, by spółce groziła za to taka kara od regulatora, jaką szacuje Ningi.

Yesterday, $CCC.WA held a press conference for selected investors and journalists, which was uploaded to YouTube today (https://t.co/EFIUrYRK0R). We highly recommend watching it — because while the company resorts to profanity and boilerplate denials, they end up inadvertently…

— NINGI RESEARCH (@NingiResearch) October 17, 2025

Ningi pozostawia pytania bez odpowiedzi

Firma inwestycyjna nie odpowiedziała na prośbę PB o odniesienie się do twierdzeń CCC zarzucających błędne obliczenia w zakresie wpływu na wynik EBITDA oraz szacunki dotyczące wysokości przeterminowanych zobowiązań (Ningi uważa, że to 360 mln zł, spółka - że zaledwie kilkanaście milionów złotych).

Ningi nie chciało też ujawnić osób stojących za firmą (według strony Crunchbase założycielem i prezesem jest Peter Ridlington) i powodu, dla którego przed publikacją raportu nie skontaktowano się z zarządem CCC.

Ningi nie odpowiedziało też na pytanie, czy nadal utrzymuje pozycję krótką w akcjach spółki, czy też została ona zamknięta po spadku notowań w reakcji na raport.