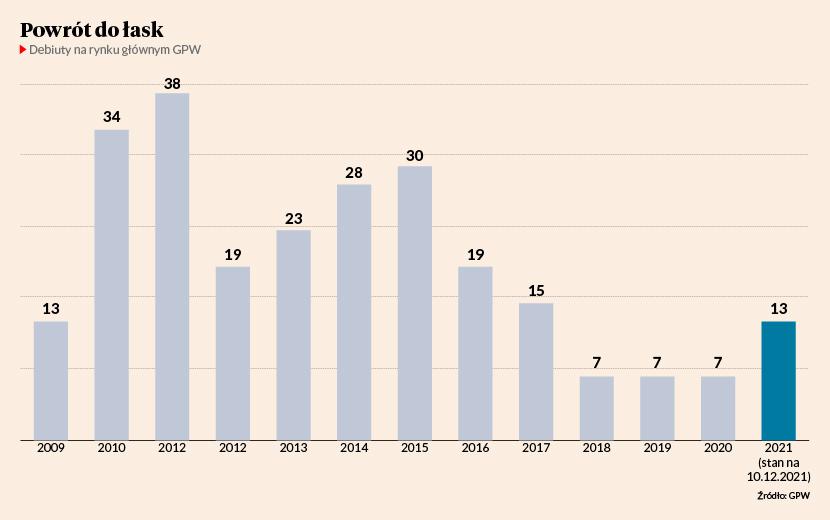

Najwyższa od lat liczba debiutujących spółek na rynku głównym GPW świadczy o popularności giełdy - zarówno wśród inwestorów, jak i dotychczasowych akcjonariuszy, którzy wykorzystują wysokie wyceny. Debiut Grupy Pracuj, który odbył się 9 grudnia, był jednak już czwartym z rzędu na rynku głównym, który zakończył się spadkiem notowań. Szansy na zarobek nie mieli też w ostatnich tygodniach ci, którzy brali udział w ofertach czterech najnowszych debiutantów na małej giełdzie.

Kontrast uwydatnia braki

Nie dalej jak kilka tygodni temu na amerykańskiej giełdzie Nasdaq zadebiutował Rivian, producent samochodów elektrycznych, z którego fabryki wyjechało dotychczas tylko 156 samochodów. W kilka dni po IPO jego kapitalizacja rynkowa była większa od Forda. Tydzień wcześniej na tej samej giełdzie zameldowało się Allbirds, notująca regularne straty firma obuwnicza. W dniu debiutu jej kapitalizacja wynosiła 3 mld USD.

Liczba IPO na amerykańskiej giełdzie w 2021 r. jest największa od lat, a rynek akcji po cichu się powiększył. Do końca listopada notowania rozpoczęło 900 spółek, przyciągając 300 mld USD.

Na główny rynek GPW weszło tymczasem 14 spółek, a 10 grudnia pojawi się piętnasta nowa - STS Holding. Cena sprzedaży akcji ten spółki wyniosła 23 zł, a wartość oferty 1,11 mld zł.

Pierwszym debiutantem na GPW w 2021 r. było Answear.com, spółka prowadząca platformę do internetowej sprzedaży odzieży i obuwia. Cena zamknięcia akcji w debiucie wynosiła 32,46 zł. Niecałe dwa tygodnie później te same walory można było kupić za 28,5 zł. Kolejnym nowicjuszem giełdowym był Huuuge, twórca i wydawca gier mobilnych. Jego IPO wypadło jeszcze gorzej niż poprzednika – cena zamknięcia w debiucie wynosiła 49,5 zł, natomiast po dwóch tygodniach akcje kosztowały o 10 zł mniej.

Powody nie takie oczywiste

Trend spadkowy dla cen akcji spółek po IPO wydawał się w 2021 r. nieubłagany. Jedynymi spółkami, których walory w ciągu miesiąca od debiutu osiągnęły cenę wyższą niż w IPO były Shoper i Pepco. Nie musi to być jednak powodem do zmartwień, zarówno dla spółek i inwestorów - relatywnie słabsze debiuty na GPW w ostatnim okresie mogą być wypadkową specyfiki polskiego rynku.

- Warto zwrócić uwagę przede wszystkim na rolę, jaką pełnią rynki kapitałowe w USA i w Polsce. Za oceanem giełda służy w dużo większym stopniu do pozyskiwaniu finansowania na innowacyjne i ciekawe projekty, natomiast w Polsce często jest miejscem pozyskania pieniędzy i wyceny rynkowej dla inwestorów szukających możliwości wyjścia czy częściowego spieniężenia akcji - mówi Sebastian Trojanowski, zarządzający portfelami w Ipopema TFI.

Powodzenie debiutów jest wysoce zależne od inwestorów, nie tylko instytucjonalnych, ale również indywidualnych, których zainteresowanie danymi walorami zwykle nie jest znane aż do dnia pierwszej emisji.

- Ostatnie trzy oferty [Murapol, STS Holding oraz Grupa Pracuj – red.] obejmowały tylko istniejące akcje, co oznacza, że spółki nie pozyskiwały kapitału na dalszy rozwój. W takiej sytuacji inwestorzy często nie widzą dostatecznie wielu czynników do forsowania wyceny takich spółek, zarówno w trakcie oferty, jak i już po debiucie giełdowym. Jest to zrozumiałe podejście, gdyż często takie spółki znajdują się już w fazie zrównoważonego i organicznego wzrostu, co nie jest niczym złym, lecz trudno z tego powodu przypisywać jakąś premię w wycenie. Stąd też brakuje chętnych na dokupowanie akcji po debiucie, a podaż z biegiem czasu pojawia się w sposób naturalny od inwestorów, którzy liczyli na szybki i łatwy zysk – dodaje Sebastian Trojanowski.

Nie panikujmy

IPO Murapolu pokazało, że chętnych zabrakło także jeszcze przed debiutem. Oficjalnym powodem niedojścia oferty do skutku były niesprzyjające warunki giełdowe związane z odkryciem omikronu, nowego wariantu koronawirusa. Według zarządzających, z którymi nieoficjalnie rozmawiał “PB”, wycena Murapolu była jednak zbyt wysoka. Według Sebastiana Trojanowskiego z Ipopema TFI wycofanie oferty przez tę spółkę to tylko jednostkowy przypadek, który nie rozpocznie fali nieudanych IPO.

- Fiasko oferty Murapolu traktowałbym jako jednostkowy przypadek. Warto przypomnieć, że oferta rozpoczęła się już po podwyżkach stóp procentowych przez NBP, co w naturalny sposób uderzy w popytową stronę biznesu deweloperów. Inwestorzy mogli nabrać przekonania, że spółka jest sprzedawana na górce cyklu koniunkturalnego na rynku nieruchomości. Nie pomógł też zapewne skok niepewności i turbulencje na rynkach akcji w ostatnich tygodniach, co spółka zresztą komunikowała jako główny powód odwołania oferty - dodaje zarządzający.