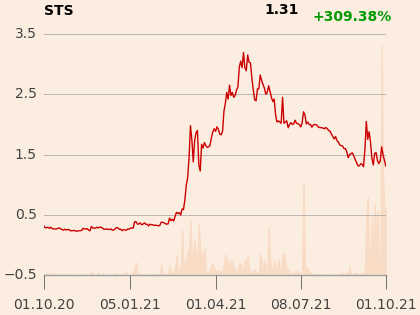

Notowany na GPW Satis, dawny iAlbatros, mówił w czerwcu „PB” m.in. o sukcesie restrukturyzacji i planach związanych z nową działalnością. Powołany w kwietniu na wiceprezesa Marcin Hańczaruk miał koordynować inwestycje w medyczne spółki technologiczne, a pełniący od czerwca 2020 r. funkcję prezesa Andrzej Wrona widział firmę także w branży OZE. Kurs Satisu wzrósł z poziomu 0,3 zł na początku roku do ponad 3 zł w maju, a do końca lipca utrzymywał się powyżej 2 zł. Od tego czasu notowania przede wszystkim spadały – podczas piątkowej sesji o kilka procent.

Strategia rozwoju utrzymana

Spółka podała dzień wcześniej wieczorem, że Andrzej Wrona zrezygnował bez podania powodu z funkcji prezesa, a rada nadzorcza odwołała wiceprezesa Hańczaruka. Jednocześnie zdecydowała, że kierownictwo obejmie Jan Karaszewski. To mogło zwiastować woltę w realizacji strategii Satisu. Rano poinformował jednak także o zmianach w radzie nadzorczej. Zrezygnowali Radosław Graboś (względy osobiste) oraz Krzysztof Moszkiewicz (bez podania przyczyny), a powołani zostali… Andrzej Wrona (na przewodniczącego) oraz Marcin Hańczaruk.

– Od jakiegoś czasu obserwujemy próbę pozbawienia udziałów w spółce zależnej – Satis GPS [oskarża o to Daniela Kaczmarka, jej prezesa - red.]. Niedawno zakończona restrukturyzacja działalności pozwoliła nam odbudować rentowność oraz uczynić z Satis GPS [system do zarządzania flotą samochodową – red.] istotne aktywo naszej grupy. Zostałem powołany na prezesa, aby zarządzić tą kwestią i utrzymać Satis GPS w naszych strukturach. Pan Andrzej oraz pan Marcin – z poziomu rady nadzorczej i jako doradcy zarządu – będą kontynuować nadzór nad projektami z branży medtech, czyli współpracę z INVO BioScience, Myneviskin oraz NeviCosmetics – komentuje Jan Karaszewski, nowy prezes Satisu.

Andrzej Wrona mówił w czerwcu, że traktuje Satis GPS jako aktywo finansowe, a udziały w nim wycenia na kilkanaście milionów złotych.

Zmiany w akcjonariacie

W Satisie zaszło więcej zmian. 30 września sprzedał – za cenę podobną do zakupu – pakiet akcji INVO BioScience, tłumacząc to spadkiem jej notowań na NASDAQ i nie najlepszymi wynikami za II kw. Jednocześnie zapewnił, że nie ma to wpływu na prowadzenie negocjacji w sprawie wspólnego otwarcia klinik leczenia niepłodności – 10 września zawarli tzw. term sheet.

Natomiast pod koniec września z inwestycji w Satis wycofał się notowany na NewConnect Centurion Finance ASI i sprzedał swój 5,2-procentowy pakiet. W związku z tym jedynym dużym akcjonariuszem (16,2 proc.) został Polish American Investment Fund, który konsekwentnie zwiększa udziały. Poprzez PAIF ma inwestować Blanka Rosenstiel, polonijna milionerka z USA reprezentowana przez krewnego Jana Karaszewskiego – do lipca 2020 r. m.in. prezesa Devoranu i Software Services, spółki zależnej Satisu.

Blanka Rosenstiel wyemigrowała do USA w latach 50., a po kilkunastu latach wyszła za mąż za Lewisa S. Rosenstiela – właściciela Schenley Industries, swego czasu amerykańskiego potentata na rynku whisky i dystrybucji alkoholi. Odziedziczony po jego śmierci majątek przeznaczała nie tylko na działalność charytatywną – zarabiać miała poprzez wehikuł inwestycyjny Polish American Investment Fund (PAIF). We wrześniu 2013 r. milionerka – poprzez pośredników, bo w Polsce się nie pojawiła i nie rozmawiała bezpośrednio z dziennikarzami – zapowiadała zainwestowanie w Polsce do końca 2014 r. 200 mln zł, przede wszystkim w spółki giełdowe.

Ich wyszukiwaniem zajęła się firma United, kierowana do lipca 2020 r. przez Jana Karaszewskiego, krewnego Blanki Rosenstiel. PAIF kupił przy tej okazji 50,01-procentowy pakiet w United. W jego portfelu znalazły się jeszcze m.in. znaczące pakiety Idei TFI (znanego później jako Inventum TFI), DM IDMSA, Mostostalu-Export i Global Energy (dziś Starhedge). Nie jest już znaczącym udziałowcem w żadnej z tych firm, a większość z nich po drodze złożyła wnioski o upadłość.

200 mln zł inwestycji nigdy się nie zmaterializowało – ostatecznie zainwestowano około 10 proc. tej kwoty. W 2018 r. Komisja Nadzoru Finansowego nałożyła na Jana Karaszewskiego 300 tys. zł kary za niewypełniane obowiązków informacyjnych w związku ze zmianami udziału w notowanym na NewConnect Devoranie, do których dochodziło m.in. z rachunków maklerskich spółki United. KNF wcześniej wskazywała wprost w specjalnym komunikacie, że na akcjach Devoranu dochodziło do tzw. wash trades (dokonywanie sztucznego obrotu, którego celem jest wywołanie wrażenia zwiększonej aktywności na akcjach spółki wśród pozostałych inwestorów) i praktyk pump and dump (zajęcie pozycji długiej na akcjach przez określone podmioty oraz podejmowanie przez nie oraz firmy i osoby działające z nimi w porozumieniu dalszych działań, prowadzących do wzrostu kursu i wolumenu obrotu akcji, a następnie sprzedaż papierów).