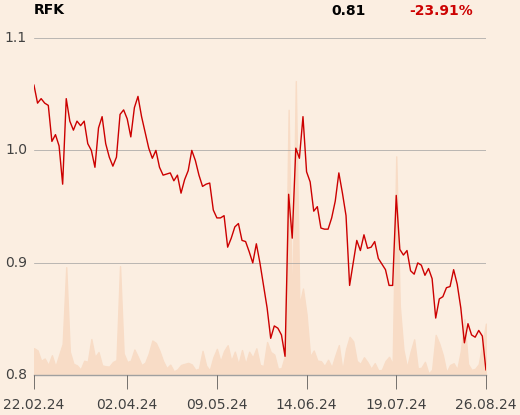

Polimex Mostostal nie ma dobrej passy. W sześć miesięcy jego akcje straciły jedną trzecią wartości, a tylko w poniedziałek, po publikacji słabego raportu półrocznego, spadły o prawie 3 proc. Kapitalizacja spółki należącej pośrednio do skarbu państwa to dziś tylko ok. 735 mln zł.

Jest szansa na poprawę? Portfel zamówień jej nie zapowiada.

Drożej i później

Polimex Mostostal był kiedyś potęgą i budował autostrady oraz największe elektrownie w Polsce (budował np. dla PGE w Bełchatowie czy Opolu). W 2011 r. gwałtowny kryzys w budownictwie drogowym, związany z realizacją kontraktów na Euro 2012 i zmianami cen surowców, zapoczątkował problemy finansowe, które doprowadziły go niemal do bankructwa. Dziś firmie bankructwo nie grozi, ale ma straty.

W pierwszym półroczu przychody Polimeksu spadły z 1,65 do 1,38 mld zł, a zamiast zeszłorocznych zysków ma 29 mln zł straty operacyjnej i 29 mln zł straty netto.

„Na wynikach nadal odbijają się reperkusje wojny na Ukrainie, które najbardziej widoczne są w zmianach cen i terminów realizacji największych kontraktów” – pisze firma w komunikacie.

Wojna w Ukrainie wywołała kryzys energetyczny, który przełożył się na wzrost cen energii i materiałów, zakłócił też niektóre łańcuchy dostaw. Dlatego, jak wyjaśnia Polimex, marże na realizowanych budowach spadły (np. w projekcie Dolna Odra), a harmonogramy się przesunęły.

Będzie nowa strategia

Przyszłość firm takich jak Polimex, przepowiada wartość portfela zamówień, a ta ostatnio spada. Pod koniec czerwca było to 8,1 mld zł, podczas gdy w marcu było to 8,5 mld zł, a w grudniu 9 mld zł.

Zarząd zauważa jednak w raporcie, że perspektywy rozwoju spółki są dobre.

„Skupiamy się na zakończeniu i oddaniu do eksploatacji kontraktów energetycznych: w Puławach, będących na finiszu projektów Dolna Odra i Czechnica oraz realizacji nowych projektów strategicznych, czyli największego w historii firmy kontraktu Olefiny III [dla Orlenu – red.], projektu budowy bloku gazowo-parowego o mocy 882 MW w Rybniku oraz budowy tłoczni oleju rzepakowego w Kętrzynie dla Orlen Południe” – wylicza Jakub Stypuła, p.o. prezesa Polimeksu.

Podkreśla, że firma intensywnie pracuje nad rozbudową portfela zamówień w Polsce i za granicą. Szykuje też nową strategię.

- Przed nami wiele pracy i nowe wyzwania. Przeglądamy segmenty działalności spółek z grupy, weryfikujemy plan rozwoju i przygotowujemy modyfikacje strategii na kolejne lata – zapowiada Jakub Stypuła.

Rafako w opałach

Konkurenci Polimeksu w sektorze budownictwa energetycznego i przemysłowego też nie mają dobrej passy. Grupa Rafako, w której mniejszościowy pakiet akcji też ma pośrednio państwo, restrukturyzuje się już od lat, a w ostatnich dniach ogłosiła złożenie wniosku o upadłość kluczowej spółki, Rafako Engineering. Firma ta była odpowiedzialna m.in. za rozruch bloku 910 MW w Jaworznie i zajmowała się pracami serwisowymi w ramach tego projektu. Problemy miała już wcześniej i realizowała układ z wierzycielami.

„Nie udało się uniknąć najgorszego scenariusza” – napisał jednak Maciej Stańczuk, prezes Rafako.

Samo Rafako – niegdyś silne i rywalizujące z Polimeksem w największych przetargach w Polsce - też walczy o przetrwanie, szuka inwestora, a jego kapitalizacja to ledwie 130 mln zł.