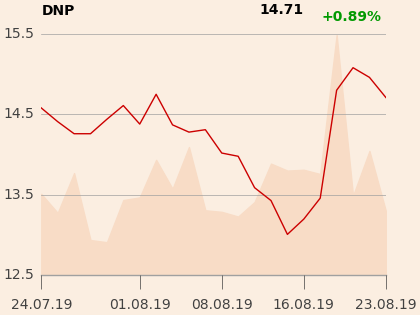

Poprzednia rekomendacja ukazała się krótko przed publikacją wyników przez spółkę, które przebiły konsens prognoz analityków. Kurs zareagował wyraźną zwyżką.

W poprzednim raporcie Piotr Bogusz docenił bardzo dobry model biznesowy sieci, jednak podkreślał, że obecne poziomy wyceny uwzględniają ambitne założenia wzrostu, ale jednocześnie ignorują potencjalne ryzyka.

"Naszym zdaniem cel zarządu zakładający poprawę marży EBITDA o 0,1 – 0,2 p.p. r/r w 2019 roku będzie ambitny ze względu na: (1) rosnącą presję na marżę brutto na sprzedaży (istotny wzrost cen mięsa wieprzowego r/r, efekt bazy) oraz (2) presję kosztową (wynagrodzenia, koszty energii). Presja na rentowność może być tylko częściowo kompensowana przez wzrost lfl oraz poprawę warunków zakupowych. Nie widzimy także dalszego pola do zaskoczeń w obszarze tempa ekspansji" - napisał analityk w raporcie z 13 sierpnia, który dostępny jest na stronie brokera.

Uzasadnienie najnowszej rekomendacji nie jest jeszcze publicznie dostępne.