Rekomendacje dla Aliora i Pekao wydano 17 września o godz.8.

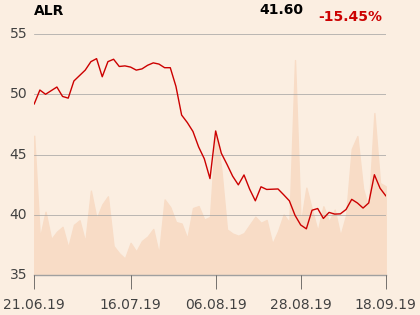

Dla Aliora rekomendacja została podniesiona z 'neutralnie' do "kupuj', choć cena docelowa spadłą z 53,2 do 49,7 zł

Negatywny scenariusz rewizji portfela korporacyjnego przez nowy zarząd został zrealizowany i w ocenie analityczki jest już uwzględniony w wycenie.

Jej zdaniem koszty ryzyka banku prawdopodobnie osiągnęły szczyt w drugim kwartale 2019 r. W związku z tym, pomimo swoich zachowawczych założeń, Marta Czajkowska-Bałdyga przewiduje znaczącego odbicia zysku netto w drugim półroczu 2019 r. (wzrost o 200 proc. półrocze do półrocza) oraz w 2020 r. (wzrost o 21 proc. r/r).

"Alior Bank znacząco poprawił wskaźniki kapitałowe z buforem ponad minimalny wskaźnik Tier 1/TCR na poziomie 117/210 pkt. bazowych. Jednocześnie zdecydowanym atutem banku jest brak ryzyka związanego z walutowymi kredytami hipotecznymi" - podkreśla analityczka.

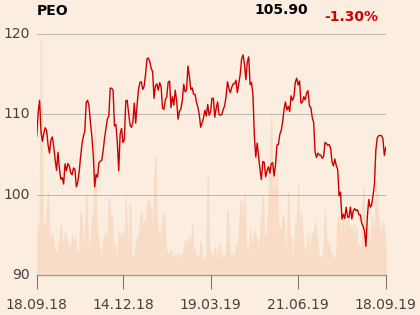

W przypadku Banku Pekao rekomendacja "kupuj" nie zmieniła się, natomiast cena docelowa spadła ze 130,3 do 125,3 zł.

Cena docelowa uwzględnia spodziewaną stratę z portfela kredytów frankowych w wysokości 1,7 zł na akcję, czyli 1,3 proc..

"Kurs akcji banku spadł o 6 proc. od połowy czerwca, ale i tak radzi sobie lepiej niż indeks WIG-Banki, ponieważ zaangażowanie Pekao w walutowe kredyty hipoteczne jest znacznie mniejsze niż w przypadku konkurentów. Bank przestał udzielać kredytów walutowych w 2003 r., a w 2007 r. przejął większość portfela od BPH. Portfel wart jest ok. 3 mld zł z symbolicznym udziałem kredytów we frankach (mniej niż 3 proc.)" napisano w raporcie.

Marta Czajkowska-Bałdyga uważa, że Pekao jest w stanie radzić sobie lepiej niż rynek ze swoją silną pozycją kapitałową, perspektywami dywidendowymi (75 proc.) i wdrażaną strategią, która wkrótce powinna zacząć przynosić efekty.

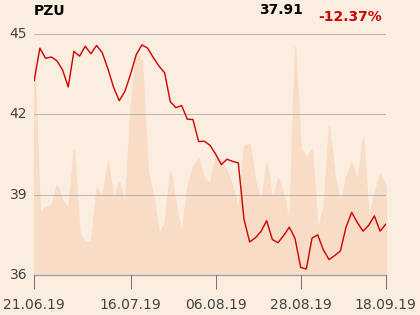

Rekomendacja dla PZU została podniesiona ze "sprzedaj' do 'neutralnie", a cena docelowa wzrosła z 36,5 do 38 zł.