"Złoty próbował się umacniać po konferencji prezesa Adam Glapińskiego - było to związane z sygnalizowanym w dłuższym terminie ograniczonym potencjale do kontynuacji podwyżek stóp procentowych i problemach związanych ze spowolnieniem gospodarczym, które mogą doprowadzić do obniżek stóp pod koniec 2023 roku. Jednak biorąc pod uwagę reakcję rynku, skalę umocnienia złotego, a także szybki powrót kursu EUR/PLN powyżej 4,71 widać wyraźnie, że potencjał aprecjacyjny polskiej waluty wyraźnie się kończy" - powiedział Jarosław Kosaty, ekonomista ds. rynków finansowych Santander Bank Polska.

Jak wskazał, z jednej strony wiąże się to z ograniczonym potencjałem do podwyżek stóp procentowych w najbliższych miesiącach, a z drugiej - rynki niepokoi potencjał kryzysowy związany z rynkiem gazowym.

"Było to widać też wczoraj w przemówieniu szefowej EBC Christine Lagarde - EBC co prawda podniósł stopy procentowe aż o 75 pb, ale akcentował ryzyka recesyjne lub wręcz stagflacyjne, a także ryzyka związane z możliwym racjonowaniem dostaw gazu w UE w okresie jesienno-zimowym. W związku z tym umocnienie dolara, które nastąpiło do końca dnia i dziś rano nie mogło być kontynuowane, ale też nie było wsparciem dla polskiego złotego, dlatego że ruch wzrostowy EUR/USD nie był związany ze wzrostem globalnych apetytów na ryzyko tylko wyłącznie z podwyżką stóp procentowych przez EBC. W takim układzie ciężko było dopatrzeć się jakiegoś wyraźnego wsparcia dla notowań polskiego złotego" - powiedział ekonomista Santander Bank Polska.

"Natomiast od strony parytetowej, sam wzrost stóp w strefie euro przy mocno akcentowanym scenariuszu stagflacyjnym, potencjalnie jest niekorzystny dla złotego. Szczególnie jeśli by wziąć scenariusz nakreślony przez prezesa NBP sugerujący, że być może cykl podwyżek stóp w Polsce zmierza ku końcowi" - dodał.

Jego zdaniem, kurs EUR/PLN w najbliższych dniach pozostanie względnie stabilny.

"Z perspektywy przyszłego tygodnia i weekendowego szczytu unijnego ws. rynku gazu, a także biorąc pod uwagę przyszłotygodniową publikację inflacyjną z USA i wydźwięk wczorajszego przemówienia prezes Fed Jerome Powella, który wyraźnie sygnalizował konieczność wdrożenia restrykcyjnej polityki monetarnej w USA na dłużej oraz przestrzegał przed ryzykami zbyt szybkiego luzowania polityki w procesie zwalczania inflacji w USA - wydaje się, że scenariusz globalny staje się coraz bardziej nieprzychylny dla polskiego złotego" - ocenił Kosaty.

"Sygnalizowane podwyżki stóp procentowych w stresie euro i USA wobec możliwego kończenia cyklu podwyżek po październiku w Polsce są wyjątkowo niekorzystne dla polskiego złotego. Z tej perspektywy zakładamy, ze kurs EUR/PLN w najbliższych dniach pozostanie względnie stabilny, a jeśli ewentualnie będzie szukał jakiegoś kierunku to będzie to raczej osłabianie się niżeli umacnianie" - dodał.

Jak wskazał, przyszłotygodniowa publikacja salda rachunku bieżącego dodatkowo może wspierać niekorzystne tendencje dla złotego.

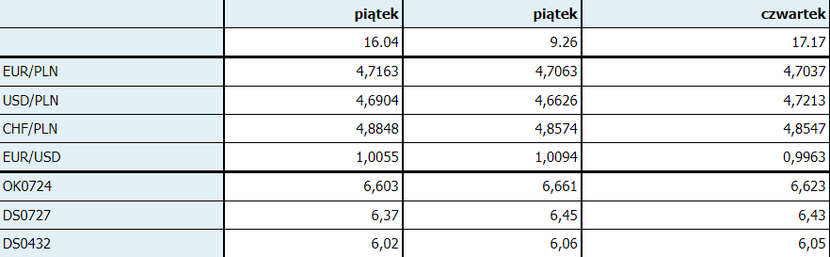

Ok. godz. 16.00 kurs EUR/PLN rośnie o 0,21 proc. do 4,7164, a USD/PLN idzie w dół o 0,36 proc. do 4,6910. Para EUR/USD rośnie z kolei o 0,59 proc. do 1,0056.

RYNEK DŁUGU

"Przed posiedzeniem RPP ws. stóp oraz przed konferencją prezesa NBP widać było tendencję do korygowania polskiej krzywej na krótszym końcu, co było związane z redukowaniem oczekiwań na podwyżki stóp procentowych w Polsce. Natomiast dłuższy koniec krzywej ewidentnie reagował w dużo mniejszej amplitudzie i widać, że potencjału do jakiegoś wyraźnego spadku nie było" - powiedział Jarosław Kosaty.

"Biorąc pod uwagę ryzyka inflacyjne akcentowane zarówno przez EBC, jak i Fed, które mimo wszystko sygnalizują konieczność zdecydowanego zwalczania inflacji, nawet kosztem wzrostu gospodarczego, a także w obliczu rosnących ryzyk inflacyjnych związanych z rynkiem gazu - wydaje się, że globalne tendencje zmierzające do zwiększania rentowności i osłabiania wyceny rynku długu mogą również przekładać na polski rynek. One obecnie są trochę przytłumione ze względu na relatywnie gołębią retorykę NBP, szczególnie prezesa Adama Glapińskiego" - dodał.

Ekonomista zwrócił uwagę na scenariusz bazowy prezesa NBP, zakładający że ewentualny kryzys na europejskim rynku gazowym jest obecny co najwyżej w ramach scenariuszy alternatywnych.

"Biorąc dodatkowo pod uwagę akcentowane niepewności, ale nieuwzględniane na ten moment w prognozach cen energii ze strony URE, a także niepewną kwestię związaną z przedłużeniem tarczy antyinflacyjnych w 2023 roku wydaje się, że ten scenariusz bazowy, który miałby umożliwić ograniczone podwyżki stóp - choć jest obecnie dyskontowany przez polski rynek - on w obliczu rosnących napięć na rynku gazowym wydaje się być trudny do zrealizowania" - ocenił ekonomista Santander Bank Polska.

"W związku z czym wydaje się, że sytuacja na rynkach głównych - wzrosty rentowności w Niemczech i USA - a także bardzo jastrzębie tony ze strony Fed i EBC mogą w najbliższych dniach i tygodniach zacząć przekładać się na percepcję inflacyjną polskiego rynku i powodować, że z bieżących poziomów rentowności, które nieco się skorygowały w ostatnich tygodniach, rynek krajowy również będzie szukać nieco wyższych poziomów, kierunkując szczególnie dłuższy koniec krzywej wyraźnie powyżej poziomu 6 proc. niż to ma miejsce obecnie" - dodał.

Na rynkach bazowych dochodowości amerykańskich 10-letnich obligacji skarbowych rosną o 0,4 pb. do 3,296 proc., a niemieckich idą w dół o 2,5 pb. do 1,687 proc.